Amortissement en SCI

Dernière mise à jour le 17/01/2025

L’amortissement en SCI est un dispositif comptable fictif qui vise à refléter la diminution de la valeur d’un bien immobilier avec le temps. Ce processus suit une progression linéaire avec un taux d’amortissement déterminé en fonction de la durée d’utilisation normale du bien. Les règles ainsi que les répercussions fiscales de l’amortissement sont différentes selon le régime d’imposition auquel est assujettie la Société Civile Immobilière (SCI).

Peut-on réaliser un amortissement au sein d’une SCI ?

Il est possible de déduire les amortissements de certaines immobilisations au sein de la société civile immobilière. La défiscalisation par le biais d’une SCI peut être avantageuse surtout en ce qui concerne la transmission du patrimoine et la planification successorale. Le processus d’amortissement aussi avantageux soit-il ne concerne pas tous les biens.

Critères d’amortissement d’un bien au sein d’une SCI

Tous les biens ne peuvent pas faire l’objet d’amortissement. Dans le contexte d’un investissement locatif via une SCI, les actifs immobiliers, mobiliers et les biens corporels sont généralement amortissables. Il s’agit des biens tels que le mobilier et le matériel de bureau, les matériels informatiques, le matériel et outillage, l’agencement, la construction et ses composants. Concernant le bâtiment et le terrain, une distinction est nécessaire car si le bâtiment peut faire l’objet d’amortissement, ce n’est pas le cas du terrain. Le terrain est considéré comme un bien qui ne se déprécie pas sous l’effet de l’utilisation. Ainsi, il n’est pas nécessaire de procéder à l’amortissement du terrain.

En ce qui concerne les immobilisations incorporelles, la majorité ne subit pas de dépréciation. Généralement, ils ne sont pas soumis à l’amortissement exception faite des brevets et licences.

Taux d’amortissement

Les biens que possède une SCI sont amortis selon les principes de l’amortissement linéaire. Ainsi, cette méthode d’amortissement implique une dépréciation constante théorique au fil du temps. La durée normale d’utilisation du bien est particulièrement importante pour le calcul du taux d’amortissement annuel. En effet, les amortissements successifs du bien sont déterminés en divisant le coût d’achat obtenu après avoir déduit les frais généraux immédiatement déductibles par sa durée d’utilisation normale.

Le tableau suivant récapitule les différents taux d’amortissement en fonction de la durée normale d’utilisation des biens :

| Elément amorti | Durée normale d’utilisation | Taux d’amortissement |

| Immeuble bâti | De 20 à 50 ans | De 2 à 5 % |

| Toiture | 25 ans | 4 % |

| Installations électriques | 25 ans | 4 % |

| Etanchéité | 15 ans | 6.67 % |

| Ascenseurs | 15 ans | 6.67 % |

| Agencements intérieurs | 15 ans | 6.67 % |

| Structure (gros œuvre) | 80 ans | 1.25 % |

Pourquoi procéder à un amortissement en SCI ?

L’amortissement d’un bien est essentiel dans le calcul de la plus-value de la SCI qui est réalisée lors de sa cession. Elle est d’autant plus importante pour une SCI familiale visant à optimiser la gestion et la transmission d’un patrimoine immobilier.

Détermination de la plus-value du bien

Les amortissements entrent en considération lors du calcul de la valeur nette comptable (VNC) du bien. La valeur nette comptable est une mesure fictive car elle ne tient pas compte des éventuels travaux d’amélioration qui sont susceptibles de faire augmenter la valeur réelle du bien. Elle est généralement utilisée pour déterminer la plus-value réalisée lors de la vente du bien par la SCI. En effet, si l’on tient compte de ce calcul purement comptable, l’augmentation de la plus-value est fonction de la durée d’amortissement du bien.

Optimisation de la transmission du patrimoine immobilier

La constatation de l’amortissement au sein d’une SCI soumise à l’IR n’a d’impact que sur le plan comptable de la SCI.

Ainsi, une SCI familiale ayant pour objectif de préparer la transmission du patrimoine immobilier aux générations futures a tout à gagner en optant pour l’amortissement.

En revanche, il en va différemment pour une SCI qui envisage de céder les biens en cours de vie sociale :

- Vente du bien par la SCI au cours de son existence sociale : la SCI peut décider de se séparer d’un bien en cours de vie. Dans cette situation, l’amortissement du bien n’a pas l’effet escompté. En effet, le calcul de la plus-value immobilière réalisée lors de la vente du bien est fortement influencé par les amortissements successifs. De ce fait, le montant de la plus-value sera considérablement élevé si la SCI décide de se séparer du bien longtemps après son acquisition. Il n’apparaît pas avantageux de procéder à l’amortissement du bien dans ce cas de figure ;

- Transfert du patrimoine immobilier : lorsque l’objectif de la SCI est de transmettre le bien en tant qu’héritage, il est plus avantageux d’enregistrer l’amortissement du bien. Les droits de succession en SCI familiale sont dès lors réduits. Cette stratégie va permettre de réduire la valeur comptable de la société. Il n’y a que les aspects comptables qui sont affectés par l’amortissement. L’imposition des associés concernant les revenus fonciers reste inchangée. Toutefois, la valeur de la SCI et de ses parts sociales se trouvent impactées. En réalité, la réduction de la valeur des parts sociales et de l’actif successoral permet de diminuer le montant des droits de succession que l’Etat doit recevoir.

Quel est le processus d’amortissement lorsque la société est soumise à l’impôt sur les sociétés (IS) ?

En fonction du régime fiscal auquel est assujetti la SCI, l’amortissement peut être facultatif. La SCI soumise à l’Impôt sur les sociétés a l’obligation de tenir une comptabilité comme c’est le cas pour les sociétés commerciales telles que la société par actions simplifiée et la société à responsabilité limitée. Une SCI assujettie à l’IS doit obligatoirement procéder à l’amortissement de ses immobilisations. Les règles de l’amortissement linéaire sont donc appliquées.

Règles de l’amortissement linéaire

Les règles de l’amortissement linéaire permettent le calcul de la dépréciation de la valeur du bien amorti. L’amortissement linéaire répartit de façon uniforme la valeur du bien sur sa durée de vie. Dans une SCI assujettie à l’impôt sur les sociétés, l’amortissement d’un immeuble est déductible du résultat.

Par conséquent, le bénéfice imposable et le montant des impôts sont réduits.

Plusieurs types d’amortissement sont envisageables :

- Amortissement basé sur le coût d’acquisition de l’immeuble ou sur la valeur vénale d’un apport d’immeuble en SCI ;

- Amortissements relatifs aux dépenses d’amélioration d’un immeuble à usage professionnel ou commercial ;

- Amortissements relatifs aux frais de rénovation et de reconstruction.

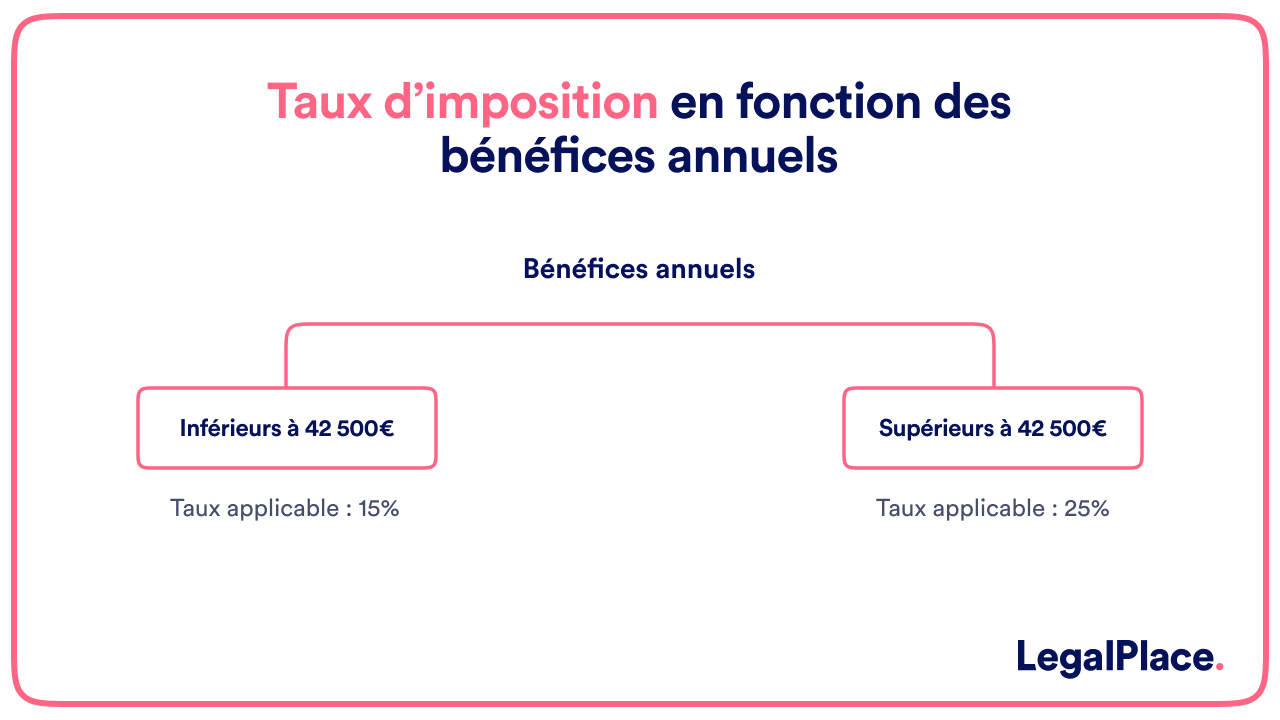

Les taux d’imposition appliqués dépendent du montant du bénéfice annuel de la SCI. Il s’agit d’appliquer soit le taux de 15 % pour la partie du bénéfice en dessous du seuil (taux réduit de l’IS), soit le taux de 25 % (taux classique) à partir du seuil. On peut donc avoir les deux situations suivantes :

- Bénéfices inférieurs à 42 500 euros : le taux applicable est 15 % ;

- Bénéfices supérieurs à 42 500 euros : le taux applicable est 25 %.

Avantages et inconvénients de l’amortissement en SCI

L’amortissement peut permettre de réduire l’impôt sur les sociétés favorisant une optimisation fiscale. Toutefois, il est possible qu’elle entraîne une augmentation de l’imposition des plus-values.

L’amortissement réduit le bénéfice imposable de l’entreprise. Cette réduction peut conduire à une diminution considérable voire à une élimination de l’impôt.

Le calcul de l’impôt sur les sociétés prend en compte toutes les dépenses ainsi que les amortissements effectués par la société civile immobilière. Le profit financier qui est ainsi généré va aider à équilibrer la diminution de la valeur de l’actif.

Cependant, lorsque la SCI soumise à l’IS décide de céder le bien immobilier, elle sera imposée sur les plus-values immobilières professionnelles. L’amortissement va permettre de réduire le prix d’acquisition du bien. Le prix de la cession et la valeur nette comptable du bien sont pris en compte pour le calcul du montant de la taxe. Ainsi, le prix d’acquisition qui a chuté grâce au procédé de l’amortissement permet une augmentation de la plus-value imposable.

Comment appliquer l’amortissement pour une SCI à l’impôt sur le revenu (IR) ?

Il n’est pas possible de déduire des amortissements dans une SCI soumise à l’impôt sur le revenu (IR). Sous ce régime, les revenus de la SCI sont imposés dans la catégorie des revenus fonciers, et seuls certains types de charges sont déductibles, comme les frais de gestion, les intérêts d’emprunt, les primes d’assurance ou les dépenses d’entretien et de réparation, conformément aux articles 28 et suivants du Code général des impôts.

Les amortissements, qui consistent à répartir le coût d’acquisition d’un bien immobilier sur sa durée de vie, ne sont pas considérés comme des charges déductibles dans ce cadre. Ce mécanisme est réservé aux SCI soumises à l’impôt sur les sociétés (IS), où les amortissements viennent réduire le bénéfice imposable.

Si vous envisagez une optimisation fiscale ou une gestion différente des résultats de votre SCI, il peut être opportun d’étudier les implications d’une éventuelle option pour l’IS, mais cela nécessite une analyse approfondie en raison de ses impacts, notamment sur la taxation des plus-values.

FAQ

Est-il obligatoire pour une SCI d’amortir un bien immobilier ?

Une SCI, assujettie à l’impôt sur les sociétés, a l’obligation d’amortir les biens immobiliers qu’elle détient lui permettant de diminuer le bénéfice imposable. En revanche, une SCI soumise à l’impôt sur le revenu est libre de procéder à l’amortissement lorsque c’est avantageux compte tenu de sa situation.

Quel est l’intérêt de l’amortissement ?

L’amortissement est un procédé fiscal et financier qui permet non seulement de réduire les impôts mais aussi de réaliser des économies à long terme, tout en maintenant une valorisation adéquate des actifs immobiliers de la société.

En quoi consiste l’amortissement dégressif ?

L’amortissement dégressif est une approche comptable optionnelle qui permet d’avoir une déduction fiscale plus importante au début de l’utilisation de l’actif afin de raccourcir sa durée d’amortissement. Il est généralement utilisé pour diminuer la charge fiscale des entreprises en début d’activité et concerne les biens à durée de vie courte.

Créer ma SCI

Créer ma SCI

Dernière mise à jour le 17/01/2025

Connexion

Connexion

“un bien immeuble est acquis par la SCI au prix de 250

000€. La durée normale d’utilisation moyenne des immeubles bâtis étant

fixée à 20 ans, le bien est déprécié de par an. La SCI revend ce bien au

bout de 10 ans à 300 000€. Sa valeur nette comptable est alors de .

Etant donné que le

et non sa valeur réelle, la plus-value s’élève à . Ce montant est soumis à prélèvement par l’administration fiscale.”

Il manque quelques chiffres dans cette partie la 😉

A part ça, beaucoup d’infos intéressantes !

Bonsoir Bonsoir, Alors en lisant cet article, j’ai appris quelques trucs intéressants, mais j’avoue que j’ai failli faire une crise cardiaque. En gros, si j’ai bien compris, la SCI est imposée sur son résultat fiscal mais ne peut distribuer que le résultat comptable? En gros, le fisc réintègre les amortissements pour prélever de l’impôt et des cotisations sociales dessus mais dit à l’associé “nan, toi t’as pas le droit de réintégrer les amortissements pour te verser des dividendes.” ?? Surtout qu’en plus après en cas de plus-value ils prennent en compte la VNC et pas la valeur d’acquisition? Nan mais… Lire la suite »

Bonjour Emilien J’ ai aussi fait un malaise en apprenant, enfin, en comprenant, qu’ en effet, dans la SCI à IS, les amortissements sont réintégrés dans la valeur du bien, et, ainsi , s’ajoutent à la valeur du bien. La plus value n’ est pas le calcul de la différence entre le prix d’acquisition du bien et celui de sa revente, mais calculé en ajoutant le montant amorti . Donc, la plus value d’ un bien acheté à 100.000 € qui a amorti 50.000€ au bout de 10 ans, et qui sera vendu 150.000€, sera calculée sur les 150.000€. le… Lire la suite »

Et d’ailleurs, je me demande même si ce scénario n’ est pas pire encore;

la plus value serait calculée sur le montant de vente; soir 150.000€

auquel on ajoute les 50.000€ amortis. ce qui ferait une plus value calculée sur 200.000€ ( prix d’acquisition (100.000 + amortissement 50.000 + le prix de vente : 50.000€.

Dans ce cas, la plus value d’un bien à 100.000 et revendu 150.000 est calculée sur le montant de 200.000 .

Si je me trompe, merci de m’informer.

Bonne journée

Dommage qu’il manque les chiffres des exemples, en dehors de cela l’article est riche.

Bonjour ma comptable pour une sci l’IS (après avoir consulté les impôts) me précise que je dois amortir le bati sur 50 ans minimum. est-ce la réalité car je voulais sur 20 ans ?

Bonjour,

Merci pour cet article,

Lors du Bilan pour une Société à l’IS, il est obligatoire de séparer le terrain du logement pour réaliser l’amortissement. Seul le logement et annexe sont amortissables.

Comment faire pour calculer le terrain dans une copropriété pour la retiré du coup de l’acquisition pour préparer l’amortissement ? Doit-on utiliser un pourcentage du prix du bien ?

Je vous remercie par avance pour votre aide.

Cordialement

Monsieur Gille

Bonjour,

Merci pour tous ces éléments très intéressants …

Cependant iul manque les montants, comme indiqués dans les commentaires précédents, est il possible des les obtenir ?

Bonne journée,

Bon reprenons : “une SCI soumise à l’IS acquiert un bien immeuble pour 250 000€. Le taux d’amortissement annuel du bien étant de 5%, (donc amortissement sur 20 ans : 100% / 5% = 20) le bien est déprécié de 12 500€ par an. La société procède à la vente du bien 15 ans après son acquisition pour 300 000€. La valeur nette comptable est alors de 62 500 €(valeur d’achat : 250 000 – somme des amortissement : 12 500€ * 15 ans = 250 000 – 187 500 = 62 500€ donc ici c’est une valeur comptable le but est… Lire la suite »

Bonjour,

avec mon conjoint, nous avons fait l’acquisition d’un garage par le biais d’une SCI soumise à l’IS.

Nous devons préparer la liasse fiscale mais nous ne savons pas comment amortir un garage, ni la durée à appliquer?

je vous remercie par avance pour votre aide,

Cordialement,

Bonjour,

Plusieurs méthodes peuvent être utilisées pour calculer l’amortissement d’un bien. La plus courante demeure l’amortissement linéaire : la dépréciation du bien est déterminée en fonction de la valeur d’origine du bien, et la perte de valeur est constante chaque année.

Il convient de s’informer plus amplement sur les différentes méthodes d’amortissement (amortissement linéaire et amortissement dégressif) afin de déterminer la méthode la plus adaptée.

Nous espérons avoir su répondre à vos interrogations et vous souhaitons bon courage dans vos démarches.

L’équipe LegalPlace

bonjour,

pour une SCI à l’IS, peut-on amortir les travaux de rénovation (chauffage, peintures, salle de bain, etc…) que le local est occupé ou vacant ?

Merci de votre réponse s

bien à) vous

Bonjour,

Généralement, il est possible d’amortir les travaux de rénovation sur le local, qu’il soit occupé ou qu’il soit vacant.

Il est important de considérer que les travaux doivent être des travaux de réparation, d’entretien ou d’amélioration. Les dépenses liées à l’entretien et à la réparation sont généralement déductibles des revenus fonciers imposables. En revanche, les travaux d’amélioration peuvent être amortis.

Par principe, que le local soit occupé ou vacant, cela ne devrait pas affecter la possibilité d’amortir les travaux de rénovation.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Merci Pauline

Je retiens que tous les travaux d’amélioration et de gros travaux (par ex refaire les tuyaux en cuivre (bouffés par les rats car en PER) sont amortissables (durée variable d’amortissement selon ), l’entretien courant est en charges

bien à vous

Bonjour,

Pour une SCI soumise à l’IS, doit on amortir la quote part des travaux de ravalement dans une coproprieté.

Merci

Bien cordialement

Bonjour,

En principe, pour une SCI soumise à l’IS, les immobilisations concernées par l’amortissement sont : Les biens immobiliers de type : maison, appartement, immeuble, copropriété et tout ce qui les compose (toiture, murs, gros œuvre). Mais aussi les biens mobiliers de type : matériel, outillage, mobilier et matériel de bureau et informatique.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour et merci beaucoup.

Je pense aussi que ce sont des dépenses d’entretien car cela interfère peu sur la valeur du bien en lui même. Les avis sont divergents sur la question.

Je vais quand même poser la question au centre des impots.

Bien cordialement

Bonjour,

J’ai un doute

ma SCI à l’IS ne récupère pas la TVA

j’ai pour l’instant amorti les factures de travaux HT en séparant la TVA sur un compte de TVA irrécupérable

Ne dois-je pas amortir les montants TTC

Merci de votre réponse

Bien cordialement

Bonjour,

Dans une SCI à l’IS qui ne récupère pas la TVA, les amortissements doivent être calculés sur les montants TTC, car la TVA constitue une charge définitive. Vous pouvez corriger vos écritures comptables si besoin.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée. L’équipe LegalPlace.

Je suis associé à 50% d’une sci sous régime IR, je voudrais savoir si le gérant de notre Sci peut, sans mon accord, procéder à l’amortissement des biens immobiliers appartenant à la Sci?

Personnellement, je pense que le gérant doit demander l’avis des associés via le vote au cours d’une assemblée générale avant de passé cet amortissement.

Bonjour,

Dans une SCI à l’IR, les amortissements ne sont pas déductibles des revenus fonciers (article 31 du CGI). Le gérant ne peut donc pas appliquer d’amortissements. Toute décision importante sur la gestion des biens doit être soumise aux associés, conformément à l’article 1853 du Code civil.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.

Bonjour, j’ai à peu près bien saisi qu’une SCI familiale soumise à l’IR peut faire de l’amortissement, mais..

Par quel document doit-on déclarer les amortissements quand on investit hors régimes spéciaux (Borloo, etc..)? Je n’ai pas trouvé de réponse dans les notices des Cerfa 2044.

Merci pour votre aide