Bail meublé étudiant : qui paye la taxe d’habitation ?

Dernière mise à jour le 11/03/2025

La taxe d’habitation locataire, comme la taxe d’ordures ménagères pour le locataire, sont des impôts locaux prélevés par les collectivités territoriales.

La taxe d’habitation concerne les personnes disposant d’un bien immobilier, qu’elles soient locataires ou propriétaires.

Plusieurs questions sont à prendre en compte afin de déterminer à qui incombe le paiement de la taxe d’habitation entre le propriétaire et le locataire, telle l’occupation du logement au logement au 1er janvier de l’année fiscale, le fait que le logement soit meublé, s’il s’agit d’un contrat de location saisonnière (pour une résidence secondaire ou une résidence principale) ou de location annuelle ?

Comment fonctionne la taxe d’habitation pour le bail meublé du logement étudiant?

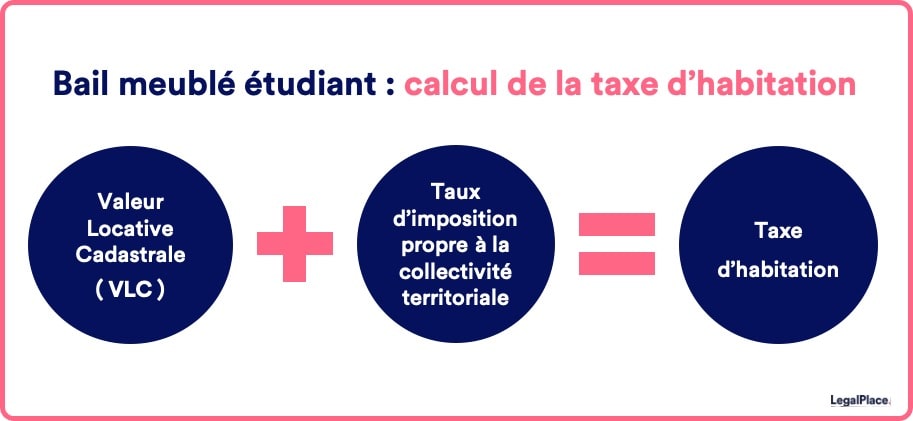

La taxe d’habitation a une méthode de calcul complexe. En effet, elle est définie par deux éléments interdépendants :

- La Valeur Locative Cadastrale (VLC) : il s’agit du loyer annuel que la propriété pourrait produire si elle était louée. Elle sert de base de calcul aux impôts directs locaux.

- Le taux d’imposition propre à la collectivité : chaque collectivité territoriale vote un taux d’imposition qui lui est propre.

Voici un schéma récapitulatif de la méthode de calcul de la taxe d’habitation concernant le bail portant sur un logement étudiant

En pratique, s’agissant des résidences principales, la valeur locative peut être diminuée d’abattements définis par les collectivités territoriales. Il peut s’agir d’abattement pour charge obligatoire notamment pour harge de famille ou encore d’abattements facultatifs dans certaines zones.

Ainsi, la VLC et les abattements spécifiques constituent la base nette d’imposition.

Ensuite, c’est cette base nette d’imposition qui est prise en compte pour le paiement de la taxe d’habitation.

Enfin, propre à chaque collectivité territoriale s’ajoute à la base nette pour constituer la taxe d’habitation.

Dans quels cas le propriétaire paye la taxe d’habitation ?

Il existe deux cas dans lesquels le propriétaire est redevable de la taxe d’habitation. En effet, lorsqu’il propose un bail de location meublée dans le cadre de locations saisonnières ou un logement non meublé à proximité d’une dépendance meublée, alors il devra payer la taxe d’habitation, eu égard à sa déclaration de revenu.

Le cas où le propriétaire effectue de multiples locations saisonnières

Dans ce cas de figure, différents locataires se succèdent tout au long de l’année.

En 2016, le Conseil d’État a précisé que les locations de 9 mois consenties dans le cadre d’un bail étudiant ne sont pas considérées comme des locations saisonnières mais comme des locations meublées classiques (qui s’oppose à des location de résidence principale).

Dès lors, si le propriétaire décide de faire plusieurs locations saisonnières :

- Soit il a la jouissance exclusive du bien entre deux baux locatifs ;

- Soit il parvient à démontrer qu’il ne jouit pas du bien en cas d’absence de locataire.

Le propriétaire sera redevable de la taxe d’habitation uniquement dans le premier cas.

Le cas d’un logement non meublé à proximité d’une dépendance meublée

En principe, si le propriétaire dispose d’un logement non meublé au sens de la loi Alur de 2014 et du décret du 31 Juillet 2015, alors il n’est pas concerné par le règlement de la taxe d’habitation.

En revanche, si le logement se trouve à proximité d’une dépendance meublée, comme un garage, il sera redevable de cette taxe.

Dans quels cas l’étudiant paye la taxe d’habitation ?

Le paiement de la taxe d’habitation est souvent à la charge des locataires, et donc des étudiant locataires. Dans le cadre d’un contrat de bail consenti à un étudiant, celui-ci peut être amené à s’acquitter de la taxe. Toutefois la taxe est soumise à un certain plafonnement.

Bail étudiant ou bail de location meublée consenti à un étudiant

Comme le dispose la loi, c’est à la personne qui a la jouissance privative et exclusive du logement au 1er Janvier de payer la taxe d’habitation.

Que ce soit dans le cas d’un bail de location meublée signé par un étudiant ou dans le cadre d’un bail étudiant, l’étudiant sera bien redevable de la taxe d’habitation.

Le plafonnement de la taxe d’habitation

Le plafonnement de la taxe d’habitation consiste à réduire le montant due à l’administration en-dessous d’un certain palier de revenu.

| Étudiants déclarant leurs revenus seuls | Étudiants rattachés au foyer fiscal de leurs parents |

| – Plafond fixé à 25 180 €

– Possibilité de bénéficier d’un allègement de la taxe d’habitation en-dessous de ce montant |

– Le plafond dépendra du nombre de parts dont dispose la famille (quotient familial)

– Les parents doivent se situer en-dessous du palier de 25 180 € EX : Pour une famille avec un enfant unique, l’enfant devra percevoir moins de 5 883 € pour bénéficier d’un allègement fiscal. Pour une famille avec deux enfants, il faudra que le 2ème ne dépasse pas le palier de 4 631 €. |

La taxe doit être réglée par une seule personne. Les modalités internes du règlement sont à la discrétion des personnes qui constituent la colocation concernée.

Dans quels cas la taxe d’habitation n’incombe ni au propriétaire ni à l’étudiant locataire ?

Il existe deux cas de figure dans lesquels ni propriétaire ni locataire ne seront redevables de la taxe d’habitation.

Il s’agit des cas suivants :

- Les locations saisonnières multiples ;

- Les logements vides au 1er janvier.

Le cas de locations saisonnières multiples

Lorsque le propriétaire propose son logement uniquement en location saisonnière tout au long de l’année et qu’il ne jouit pas de son bien en cas d’absence de locataire, il n’est pas soumis à la taxe d’habitation.

Dans ce cas, le locataire résidant dans le logement au 1er Janvier n’a pas non plus à assumer la taxe d’habitation des locataires lui faisant suite.

Néanmoins, le propriétaire deviendra éligible à un nouvel impôt : la Contribution Financière des Entreprises (CFE).

Cette dernière est à régler au mois de Décembre.

Le cas d’un logement vide au 1er Janvier

La taxe d’habitation concerne uniquement les logements meublés. Une exception est faite pour les installations fixées à l’immeuble, même si le logement concerné n’est que sommairement meublé. En effet, dans ce cas, le logement est soumis à la taxe d’habitation.

Pour prouver que le logement n’est pas meublé et donc non soumis à la taxe d’habitation, il est recommandé d’en apporter la preuve par tout moyen. Il est tout à fait possible de faire appel à un huissier pour établir un constat par exemple.

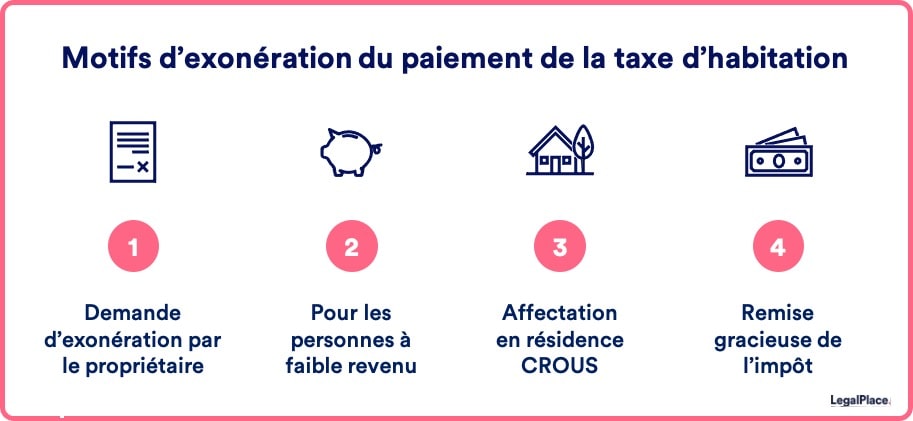

Quels sont les cas d’exonération dans le cadre d’un bail étudiant ou d’une location meublée à un étudiant ?

Il existe des situations dans lesquelles locataire étudiant ou propriétaire peuvent être exonérés du paiement de la taxe d’habitation.

C’est le cas notamment pour les motifs suivants :

- Demande d’exonération par le propriétaire: Si le logement se retrouve vide au 1er Janvier du fait de l’impossibilité de trouver un nouveau locataire, le propriétaire peut faire une demande d’exonération du paiement de la taxe d’habitation. Dans ce cas il doit : déclarer ne pas souhaiter occuper le logement vacant et Fournir une preuve de sa recherche active de locataire ;

- Les personnes à faibles revenus: les personnes disposant de faibles revenus sont d’office exonérées de la taxe d’habitation

- Affectation en résidence CROUS: si l’étudiant est affecté en résidence CROUS (résidence universitaire), celui-ci est exonéré d’office de la taxe d’habitation. En effet, c’est le CROUS qui devra la prendre en charge. Toutefois, si le logement se trouve hors zone étudiante (par exemple dans un HLM), il sera assujetti à cette taxe ;

- Remise gracieuse: Dans le cas où l’étudiant dispose de faibles revenus, il peut faire parvenir une lettre constituant une demande de remise gracieuse totale ou partielle au service des impôts.

Voici un schéma récapitulatif des différentes situation conduisant à une exonération de taxe :

FAQ

Qui doit payer la taxe d’habitation en cas de location meublée ?

En principe, c’est à celui qui loue le logement meublé au 1er Janvier de payer la taxe d’habitation.

Est-ce qu’un étudiant doit payer la taxe d’habitation ?

Les étudiants qui occupaient un logement personnel au 1er Janvier sont redevables de la taxe d’habitation. Néanmoins, il existe des cas d’exonération ou d’allègement qui ne sont pas spécifiques au statut d’étudiant mais à des situations particulières.

Doit-on payer la taxe d’habitation lorsque l’on est non imposable ?

Le simple fait d’être non imposable ne permet pas d’échapper au paiement de la taxe d’habitation.

Quel âge pour ne plus payer la taxe d’habitation ?

Les contribuables âgés de plus de 60 ans ainsi que les veufs et veuves sont exonérés de la taxe d’habitation lorsque le revenu fiscal de référence de l’année précédente n’excède pas un certain plafond et qu’ils occupent leur habitation principale soit seuls, ou avec leur conjoint, soit avec des personnes qui sont à leur charge au sens de l’impôt sur le revenu, soit avec des personnes titulaires de l’allocation supplémentaire.

Comment ne pas payer la taxe d’habitation pour un étudiant ?

Si l’étudiant bénéficie d’une chambre meublée, sous-louée par un propriétaire ou est affecté dans une résidence étudiante, alors ce sera au propriétaire ou au Crous de régler la taxe d’habitation.

Modèle de contrat de location

Modèle de contrat de location

Dernière mise à jour le 11/03/2025

Connexion

Connexion