Les solutions de financement pour l’auto-entrepreneur

Dernière mise à jour le 26/11/2025

- Qu’est-ce que le statut micro-entrepreneur ?

- Pourquoi recourir à un financement auto-entrepreneur pour démarrer une activité ?

- Comment obtenir un prêt bancaire en tant qu’auto-entrepreneur ?

- Quelles sont les autres sources de financement ?

- Quelles sont les aides financières accessibles à l’auto-entrepreneur ?

- FAQ

Que ce soit pour débuter ou développer son activité, l’auto-entrepreneur peut avoir besoin de financement. En effet, en fonction de la nature de l’activité exercée, la constitution ou le développement de la micro-entreprise peut requérir un apport financier (achat de matériel et de marchandises, location d’un local commercial, financement d’une formation…). Outre le prêt bancaire traditionnel, le micro-entrepreneur dispose d’un large éventail de solutions de financement : micro-crédit, prêt d’honneur, soutien financier de l’entourage, crowdfunding… Il peut également bénéficier de certaines aides financières.

Qu’est-ce que le statut micro-entrepreneur ?

Le statut auto-entrepreneur, devenu le statut micro-entrepreneur depuis 2016, a été introduit en droit par la loi de modernisation de l’économie (LME) n°2008-776 du 4 août 2008. Séduit par la simplicité des formalités de création et de gestion de la micro-entreprise, les entrepreneurs sont nombreux à choisir ce régime.

Ce statut juridique est ouvert à toute personne qui désire exercer une activité libérale, commerciale et artisanale. Il permet à l’entrepreneur de pratiquer une activité indépendante à titre principal ou en complément d’une autre activité : études universitaires, emploi salarié ou fonctionnaire, retraité, etc.

Le régime de la micro-entreprise est apprécié en raison de ses nombreux avantages :

- Statut juridique accessible ;

- Formalités de création et de gestion simples, rapides et peu coûteuses ;

- Obligations comptables, fiscales et sociales allégées (régimes micro-fiscal et micro-social) ;

- Exonération partielle des charges sociales la première année d’exercice dans le cadre de l’ACRE.

Pourquoi recourir à un financement auto-entrepreneur pour démarrer une activité ?

Le lancement d’une micro-entreprise, à l’instar de toute entreprise, peut nécessiter un financement. En effet, l’exercice de certaines activités professionnelles requiert l’achat de matériel et de marchandises, la location d’un local ou encore l’acquisition d’un véhicule professionnel (chauffeur VTC par exemple). Or, les économies personnelles de l’entrepreneur sont parfois insuffisantes pour couvrir les frais inhérents à l’installation. Un soutien financier est ainsi nécessaire.

Par ailleurs, le micro-entrepreneur peut faire face à des difficultés de trésorerie lors des premiers mois d’exercice. En effet, avant les encaissements des premiers clients, il faut souvent régler les fournisseurs ou prestataires externes et financer tous les outils essentiels pour exercer l’activité professionnelle. Une réserve financière permet à l’auto-entrepreneur de démarrer son activité sereinement et d’honorer ses dettes en attendant d’encaisser ses futurs clients.

Comment obtenir un prêt bancaire en tant qu’auto-entrepreneur ?

L’emprunt bancaire est la première solution de financement vers laquelle se tournent les créateurs d’entreprise pour concrétiser leur projet professionnel. En pratique, il est toutefois difficile pour les micro-entrepreneurs d’accéder à un prêt bancaire classique. En effet, les établissements bancaires demandent à l’emprunteur qu’il produise des documents démontrant la rentabilité et la stabilité de son activité économique. Il s’agit généralement de documents de nature comptable. Or, la comptabilité d’une micro-entreprise est relativement sommaire, de fait il est difficile d’apporter une telle preuve.

Pour convaincre la banque de lui accorder un prêt, l’auto-entrepreneur doit ainsi redoubler d’efforts et préparer un dossier prouvant sa capacité à rembourser cet emprunt. Pour ce faire, il doit :

- Soigner la présentation de son projet de création ou de développement de sa micro-entreprise. L’objectif est de donner un aperçu convaincant du projet entrepreneurial en évoquant le marché visé, la clientèle ciblée, les produits ou services proposés, etc.

- Démontrer que son activité lui permet de générer des revenus stables et constants à partir des informations comptables dont il dispose, telles que ses déclarations de chiffre d’affaires.

- Apporter des fonds propres pour augmenter ses chances d’obtenir un prêt bancaire. Plus l’apport financier personnel est important, plus la banque sera encline à octroyer un crédit.

- Fournir une garantie (caution personnelle, nantissement…) pour rassurer l’établissement bancaire. En effet, dans le cadre d’un prêt bancaire, les banques exigent que l’emprunteur apporte une garantie pour assurer le remboursement de l’emprunt en cas de défaillance de ce dernier.

Quelles sont les autres sources de financement ?

Malgré tous les efforts déployés, il arrive souvent que les banques refusent la demande de prêt bancaire du micro-entrepreneur. Fort heureusement, il existe d’autres moyens d’obtenir des financements : soutien financier de l’entourage, financement participatif (crowdfunding), micro-crédit… Les solutions alternatives sont nombreuses.

Love money

Traduite littéralement, l’expression “love money” signifie “argent de l’amour”. En pratique, cette méthode de financement consiste pour le porteur de projet à solliciter un soutien financier auprès de ses proches (famille, amis…). La contribution financière peut varier d’une centaine à quelques milliers d’euros.

Il s’agit d’une alternative intéressante au prêt bancaire traditionnel dans la mesure où l’apport financier s’inscrit ici dans une démarche de confiance et de proximité. Les proches aident financièrement le micro-entrepreneur parce qu’ils souhaitent le soutenir dans son projet de création de micro-entreprise et non parce qu’ils y voient l’opportunité de réaliser un investissement rentable. La motivation est affective et non lucrative.

L’apport financier octroyé peut prendre la forme d’une donation ou d’un prêt en particulier. Dans ce dernier cas, les modalités de remboursement du prêt sont généralement bien plus avantageuses que dans le cadre d’un emprunt bancaire.

Si la love money présente de nombreux avantages, ce mode de financement peut également considérablement affecter la relation entre le micro-entrepreneur et ses proches. En effet, le risque est que des conflits naissent parce que le projet entrepreneurial n’a pas rencontré le succès escompté ou que l’entrepreneur rencontre de grandes difficultés. Il est important d’avoir conscience de cela avant de solliciter des financements auprès de son entourage.

Financement participatif

Le financement participatif, aussi appelé “crowdfunding”, est un mécanisme de financement apparu dans les années 2000. Il consiste à faire appel aux ressources financières d’un large public par le biais d’internet pour financer un projet entrepreneurial. Il s’agit d’un mode de financement alternatif qui contourne les circuits traditionnels, notamment bancaires.

Le crowdfunding s’adresse à tous (particuliers, associations, entreprises…). Il est particulièrement adapté et apprécié par les créateurs ou les repreneurs d’entreprises rencontrant des difficultés à récolter des fonds via les mécanismes de financement traditionnels. Il s’agit ainsi d’une solution intéressante pour le micro-entrepreneur qui :

- Ne parvient pas à obtenir un prêt professionnel auprès des banques ;

- Recherche un moyen complémentaire de financement ;

- Désire tester son projet auprès d’une communauté d’utilisateurs et de clients potentiels.

Le financement participatif peut prendre la forme d’un :

- Prêt ;

- Don avec ou sans contrepartie financière ;

- Investissement via la souscription de titres de capital ou de créances.

S’il souhaite recourir à ce mode de financement, l’auto-entrepreneur doit se rendre sur une plateforme de financement participatif. Ces plateformes sont aujourd’hui nombreuses et spécialisées dans divers secteurs : environnement, innovation, numérique..

Micro-crédit professionnel

Le micro-crédit professionnel est un dispositif permettant aux porteurs de projets dont les ressources sont faibles de bénéficier d’un prêt. Plus spécifiquement, cet outil consiste en l’attribution d’une somme d’argent à des créateurs ou repreneurs d’entreprises qui ne parviennent pas à obtenir de prêts bancaires classiques.

Tous les entrepreneurs peuvent prétendre au micro-crédit professionnel, quel que soit leur statut ou leur activité. Le micro-entrepreneur peut ainsi bénéficier de ce prêt s’il remplit les conditions suivantes :

- Il ne peut pas accéder au financement bancaire traditionnel ;

- Il exerce son activité en France ;

- Sa micro-entreprise est en cours de création ou à moins de 5 ans d’existence ;

- Son besoin de financement ne dépasse pas 15 000 euros ;

- Une personne peut garantir le micro-crédit à hauteur de 50 % (jusqu’à 80 % dans certains cas).

Le montant du micro-crédit professionnel ne peut pas excéder 17 000 €. Il s’agit d’un prêt d’un faible montant utilisé pour financer l’achat de matériel, de marchandises, d’un véhicule professionnel ou encore étoffer la trésorerie. Le taux d’intérêt est généralement au moins égal à 5 % et la durée du remboursement n’excède pas 5 ans.

Prêt d’honneur

Le micro-entrepreneur à la recherche de financement peut enfin se tourner vers le prêt d’honneur pour lancer ou développer son activité. La particularité de ce dispositif réside dans le fait qu’il s’agit d’un prêt à taux zéro dont l’obtention ne nécessite pas d’apporter une garantie ni une caution personnelle. L’emprunteur s’engage à rembourser le prêt “sur l’honneur”.

Ce mode de financement alternatif est généralement utilisé par les entrepreneurs qui ne disposent pas d’un apport financier personnel suffisant pour accéder à un prêt bancaire. L’obtention d’un prêt d’honneur crédibilise le projet de l’auto-entrepreneur et facilite ainsi l’octroi d’un financement bancaire.

Ce type de prêt est proposé par différents réseaux d’accompagnement : Réseau entreprendre, Adie, Initiative France… Son montant varie en fonction de la nature du projet entrepreneurial et de l’organisme sollicité. Il peut atteindre 90 000 euros pour les projets les plus innovants.

Il existe, par ailleurs, des prêts d’honneur spécifiques, tels que le prêt d’honneur solidaire. Lancé en juillet 2020, ce dispositif est accessible aux entrepreneurs se trouvant dans une situation économique fragile. Il s’agit d’un prêt à taux zéro, accordé à titre personnel à l’entrepreneur, dont le montant peut atteindre 8 000 euros.

Ainsi, le micro-entrepreneur éligible au prêt d’honneur solidaire bénéficie d’un :

- Financement pour constituer ou renforcer ses fonds propres et accéder à un prêt bancaire ;

- Accompagnement dans la création de son entreprise.

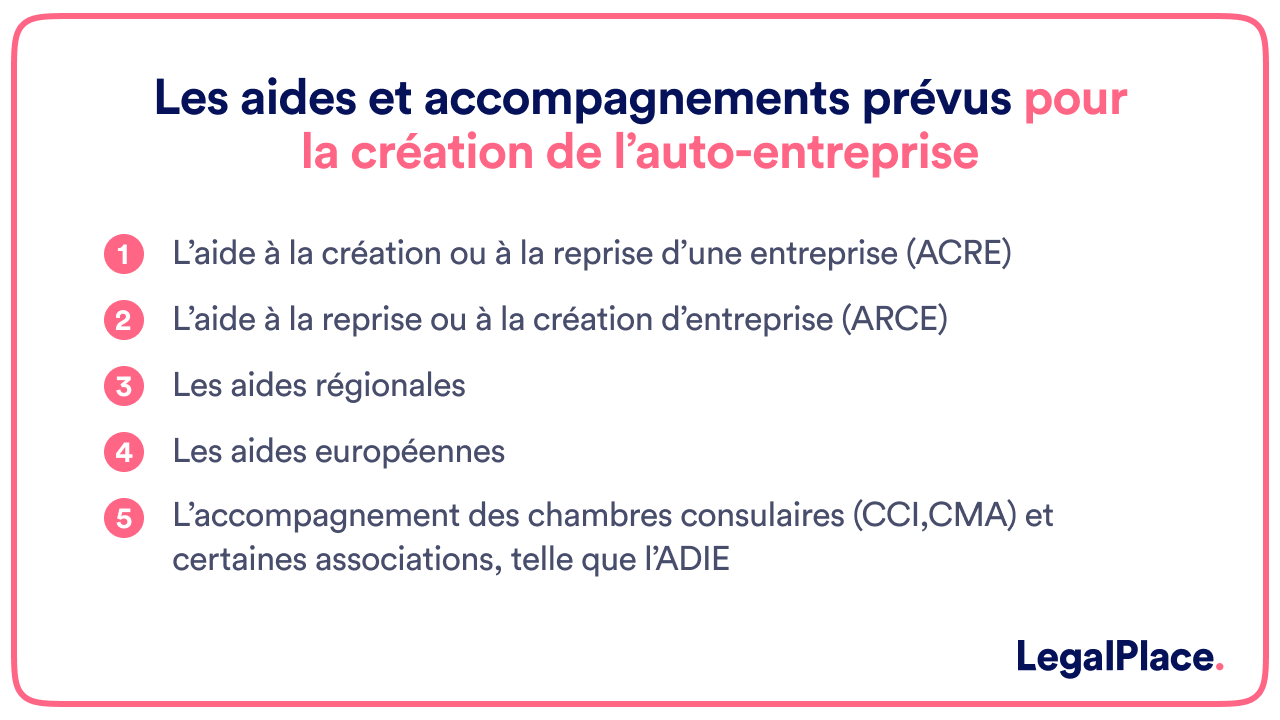

Quelles sont les aides financières accessibles à l’auto-entrepreneur ?

L’auto-entrepreneur peut également compter sur certaines aides financières mises en place par le gouvernement pour soutenir la création d’entreprises. En effet, en fonction de sa situation, ce dernier peut bénéficier d’une aide qui peut prendre la forme d’une subvention, d’une allocation ou encore d’une exonération des charges sociales. L’objectif est de l’aider à débuter son aventure entrepreneuriale en toute sérénité.

Aide à la création et à la reprise d’entreprise (ACRE)

L’aide à la création et à la reprise d’entreprise prend la forme d’une exonération partielle des cotisations sociales. Pendant sa première année d’exercice, l’entrepreneur est dispensé de régler une partie de ses charges sociales.

Le micro-entrepreneur est éligible à l’ACRE à la condition qu’il n’ait pas bénéficié de l’ACCRE durant les 3 dernières années et qu’il se trouve dans l’une des situations suivantes :

- Il est demandeur d’emploi indemnisé ou non indemnisé mais inscrit à France travail (anciennement Pôle emploi) depuis plus de 6 mois ;

- Il a entre 18 et 26 ans ;

- Il a moins de 30 ans et est reconnu handicapé ;

- Il bénéficie de l’ASS ou du RSA ;

- Il a conclu un contrat d’appui au projet d’entreprise (Cape) ;

- Il bénéficie de la prestation partagée d’éducation de l’enfant.

Pour percevoir cette aide, l’indépendant inscrit sous le régime de la micro-entreprise doit compléter un formulaire qu’il adresse à l’URSSAF lors du dépôt de son dossier de création d’entreprise ou au plus tard dans les 45 jours suivants ce dépôt.

Allocation d’aide au retour à l’emploi (ARE)

Une période de chômage peut être l’occasion de se lancer dans la création d’une micro-entreprise. Cela peut cependant prendre du temps avant que l’entrepreneur ne perçoive une rémunération. Pour faciliter la création d’une entreprise ou d’une micro-entreprise, le gouvernement a mis en place une allocation d’aide au retour à l’emploi. Les demandeurs d’emploi qui souhaitent créer ou reprendre une entreprise peuvent y prétendre à condition de :

- Remplir les conditions d’attribution de l’ARE ;

- Maintenir son inscription à France travail en tant que demandeur d’emploi ;

- Ne pas percevoir l’aide à la reprise ou à la création d’entreprise (ARCE).

Il faut toutefois distinguer deux situations :

- Si le micro-entrepreneur perçoit déjà l’ARE, il doit s’actualiser à France travail chaque mois et déclarer ses revenus ;

- S’il ne perçoit pas l’ARE, il doit formuler une demande à France travail (anciennement Pôle emploi).

Franchise en base de TVA

L’auto-entrepreneur est exonéré de la déclaration et du paiement de la taxe sur la valeur ajoutée (TVA). Il bénéficie de la franchise en base de TVA si son chiffre d’affaires hors taxe ne dépasse pas les plafonds suivants :

- 93 500 euros pour les activités de commerce et d’hébergement ;

- 41 250 euros pour les activités de prestation de service et les professions libérales.

Aide à la création d’entreprise pour les personnes en situation de handicap (AGEFIPH)

L’AGEFIPH octroie une aide forfaitaire de 3 000 euros aux personnes en situation de handicap souhaitant créer une entreprise, sous réserve d’un apport personnel minimum de 1 200 euros. L’objectif est de contribuer au financement du lancement de l’activité.

Garantie ÉGALITÉ femmes (ex-FGIF)

La garantie ÉGALITÉ femmes est un dispositif destiné aux femmes demandeuses d’emploi ou en situation de précarité désirant créer ou reprendre une entreprise, nonobstant sa forme juridique et le secteur d’activité. L’objectif est de leur permettre d’obtenir facilement un crédit bancaire. Cette garantie couvre jusqu’à 80% du montant du prêt bancaire, dans la limite de 50 000 euros. Elle dure 7 ans maximum.

FAQ

Qui a le droit d’être auto-entrepreneur ?

Ce statut peut bénéficier à toute personne majeure de nationalité française ou ressortissant européen disposant d’une adresse postale en France. Il ne faut pas faire l’objet d’une condamnation à un interdiction de gérer ou d’exercer, ni d’une mesure de placement en tutelle ou curatelle.

Peut-on créer une auto-entreprise sans apport ?

La loi n’impose pas à l’auto-entrepreneur de constituer un capital social pour créer une micro-entreprise.

Quels prêts pour un auto-entrepreneur ?

Les micro-crédits et les prêts solidaires permettent au micro-entrepreneur de concrétiser son projet professionnel. Ils constituent une alternative au prêt bancaire classique qui est souvent difficile à obtenir pour l’auto-entrepreneur.

Créer ma micro-entreprise en 3mn

Créer ma micro-entreprise en 3mn

Dernière mise à jour le 26/11/2025

Connexion

Connexion