Fiscalité de la location saisonnière : ce qu’il faut savoir

Dernière mise à jour le 08/04/2024

La fiscalité de la location saisonnière comporte quelques caractéristiques particulières. En effet, la cette dernière étant une forme spécifique de location meublée, les loyers et charges perçus dans le cadre d’une location saisonnière relèvent des bénéfices industriels et commerciaux (BIC).

En somme, il existe deux régimes déclaratoires qui diffèrent selon la nature de la location : le régime forfaitaire et le régime réel.

Quelle réglementation fiscale pour la location saisonnière ?

La location saisonnière : une location meublée spécifique

La location saisonnière est une variante de la location meublée classique.

Pour rappel, la location meublée doit répondre à certains critères définis par la loi pour bénéficier d’une telle qualification. En particulier, le logement doit être doté d’équipements obligatoires permettant d’assurer au loueur une vie décente et suffisante sans que celui-ci n’ait besoin d’acheter du mobilier.

C’est en cela notamment que la location meublée présente de nombreux avantages.

L’article D324-1 du Code du Tourisme définit la location saisonnière (ou meublée touristique/meublés de tourisme) comme « des villas, appartements, ou studios meublés, à l’usage exclusif du locataire, offerts en location à une clientèle de passage qui y effectue un séjour caractérisé par une location à la journée, à la semaine ou au mois, et qui n’y élit pas domicile ».

Ce type de location relève du régime des locations meublées. A travers cette convention, le bailleur met à disposition d’un locataire un logement pour une saison, en général touristique, essentiellement s’il s’agit d’un meublé de tourisme.

Ainsi, si en tant que propriétaire vous décidez de louer votre logement, il convient de déclarer les revenus perçus.

Tout comme la location meublée classique, la saisonnière relève de l’impôt sur le revenu et plus spécifiquement de la catégorie des bénéfices industriels et commerciaux (BIC).

La location d’une partie de la résidence principale du bailleur

Selon que le bailleur loue une partie de sa résidence principale ou non, cela fait varier les conditions d’exonération d’impôt de la location saisonnière.

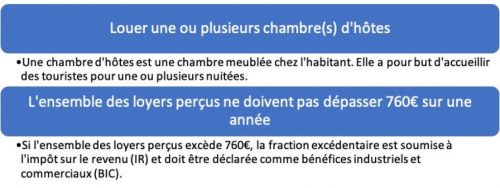

Dans le cas des locations saisonnières, il est possible d’être exonéré d’impôt lors de la location d’une partie de la résidence principale du bailleur. Cela s’applique notamment pour les exploitants de chambres d’hôtes qui louent une fraction de leur résidence principale.

Toutefois, il convient de remplir deux conditions cumulatives pour bénéficier de l’exonération d’impôts :

Quels régimes d’imposition pour une location saisonnière ?

Lorsque vous ne répondez pas aux conditions d’exonération d’impôt en ce qui concerne votre location saisonnière, deux régimes d’imposition peuvent vous être appliqués :

- Le régime forfaitaire ou micro-BIC ;

- Le régime réel.

Le régime forfaitaire ou micro-BIC

En ce qui concerne le régime forfaitaire, celui-ci consiste en un abattement sur les recettes réalisées, c’est-à-dire sur les loyers et les charges perçus dans le cadre de la location saisonnière.

Cependant, il est important de distinguer les locations saisonnières dites classiques de celles saisonnières classées. Dans ce dernier cas, il peut s’agir notamment des meublés de tourisme ou des chambres d’hôtes.

Régime forfaitaire et location saisonnière classique

Dans le cadre d’une location saisonnière classique, vous relevez du régime micro-BIC uniquement si vos recettes ne dépassent pas un seuil de 70 000 € par an.

Dès lors, sur les recettes réalisées, vous bénéficiez d’un abattement de 50% sur les loyers et charges perçus.

Régime forfaitaire et location saisonnière classée

Les locations saisonnières classées correspondent principalement aux gîtes ruraux, aux meublés de tourisme ainsi qu’aux chambres d’hôtes.

Dans ce cas de figure, vous relevez automatiquement du régime forfaitaire si les recettes réalisées ne dépassent pas 170 000 € par an.

De plus, vous bénéficiez d’un abattement de 71% sur ces recettes, ce qui constitue un avantage fiscal considérable.

Le régime réel

Le second régime d’imposition des locations saisonnières est le régime réel. Le bailleur peut tout à fait opter pour ce régime.

Le régime réel consiste à déduire des recettes annuelles perçues par la location saisonnière, tous les frais et toutes les charges engagés (grosses réparations, chauffage et électricité etc…).

Néanmoins, là encore, il convient de distinguer les locations saisonnières dites classiques de celles saisonnières classées pour l’application du régime réel.

Régime réel et location saisonnière classique

Vous pouvez bénéficier automatiquement du régime réel uniquement dans le cas où vos recettes annuelles dépassent 70 000 €.

Si tel n’est pas le cas, vous avez quand même la possibilité de décider d’opter pour ce régime réel.

Régime réel et location saisonnière classée

S’agissant des locations saisonnières classées de type meublés de tourisme ou chambres d’hôtes, vous relevez automatiquement du régime réel si vos recettes annuelles dépassent le seuil de 170 000 €.

Le cas échéant, vous pouvez également décider d’opter de vous-même pour ce régime d’imposition.

En revanche, le régime réel nécessite d’effectuer des calculs préalables. Il s’agit donc d’un régime fiscal plus complexe que le régime forfaitaire évoqué un peu plus tôt.

Loueur en meublé non professionnel (LMNP) ou loueur en meublé professionnel : quelle incidence sur les déficits ?

La fiscalité de la location saisonnière pose également la problématique des déficits éventuels engendrés.

Dans cette optique, il est nécessaire d’opérer une distinction entre le statut de loueur en meublé non professionnel (LMNP) et celui du loueur en meublé professionnel (LMP).

Voici les caractéristiques liées à ces deux statuts :

| Loueur en meublé professionnel (LMP) | Loueur en meublé non professionnel (LMNP) |

| – Recettes locatives annuelles supérieures à 23 000 € TTC ;

– Ces recettes dépassent les autres revenus constituant le foyer fiscal ; – Ses déficits peuvent être imputés sur la totalité du revenu global. |

– Les déficits de la location saisonnière ne peuvent être déduit que des autres locations meublées non professionnelles au cours des 10 dernières années d’imposition. |

Quelles autres taxes interviennent dans la fiscalité de la location saisonnière ?

Hormis les revenus générés par la location saisonnière, le bailleur doit également s’acquitter d’autres taxes et charges :

La location saisonnière peut être soumise à la taxe de séjour. Cette taxe correspond à une taxe que les communes peuvent demander aux vacanciers séjournant sur leur territoire.

Par ailleurs, dans certains cas, c’est le bailleur doit s’acquitter du paiement de la taxe d’habitation.

Enfin, s’il est propriétaire du logement, il devra également s’acquitter de la taxe foncière.

Quels sont les risques à ne pas déclarer les locations saisonnières de type Airbnb ?

Les locations saisonnières et les services proposés sur des plateformes en ligne sont de plus en plus encadrés par la loi.

En particulier, depuis le 1er Décembre 2017, tout loueur de meublé touristique en location saisonnière doit être enregistré :

- S’il s’agit d’un loueur en meublé professionnel, il devra s’enregistrer auprès de la chambre du commerce et de l’industrie ;

- S’il s’agit d’un loueur en meublé non professionnel, celui-ci dépendra du Centre de Formalités des Entreprises (CFE) rattaché au greffe du Tribunal de Commerce compétent.

Il est également prévu qu’une déclaration à l’administration fiscale devienne automatique.

Cette obligation d’enregistrement s’applique aux villes de plus de 200 000 habitants, et notamment à Paris, Bordeaux, Nice, Lyon et Toulouse.

Le bailleur en situation d’illégalité s’expose à une amende.

FAQ

Comment déclarer un meublé de tourisme ?

Le loueur peut effectuer une déclaration simple à la mairie de la commune dans laquelle est situé le meublé, au moyen du formulaire Cerfa n°14004*04. Dans certaines villes, il s’agit d’une déclaration avec numéro d’enregistrement. Ce numéro d’enregistrement doit alors être publié dans chacune des annonces de location.

Comment louer meublé non professionnel ?

L’activité de location meublée non professionnelle nécessite une inscription auprès d’un centre de formalités des entreprises. En l’occurrence, il s’agit du greffe du Tribunal de commerce dont dépend le bien mis en location. L’inscription doit intervenir dans les 15 jours du début de la location de votre bien au moyen du formulaire P0i disponible sur le site de la Direction générale des entreprises. Cette démarche permet : - D’obtenir un numéro SIRET ; - De faire connaître l’existence de cette activité ; - D’indiquer le régime d’imposition que vous avez choisi.

Quel régime fiscal pour LMNP ?

Le loueur en meublé non professionnel imposé dans la catégorie des bénéfices industriels et commerciaux (BIC) dispose de deux options : soit opter pour le régime forfaitaire, soit choisir le régime réel. Dans le premier, la moitié des loyers perçus seront imposé, tandis que dans le second les charges et amortissements des recettes seront déduit.

Qui peut faire du LMNP ?

Le statut de loueur en meublé non professionnel concerne uniquement les propriétaires de locations meublées. La grande majorité de ces bailleurs bénéficie de ce statut. Afin d’en bénéficier, le bailleur ne doit pas exercer cette activité à titre professionnel et ses recettes locatives ne doivent pas dépasser 23 000 par an ou 50% de ses revenus globaux.

Pourquoi classer son meuble de tourisme ?

Le classement permet de certifier la qualité d’un meublé de tourisme proposé en location saisonnière. Le bailleur peut le demander aux organismes certifiés en suivant la procédure adéquate. Un bon classement permet également de fidéliser les locataires et de bénéficier d’un abattement forfaitaire fiscal de 71%.

Modèle de contrat de location

Modèle de contrat de location

Dernière mise à jour le 08/04/2024

Connexion

Connexion

bonjour,

le micro bic s’applique-t-il à la location saisonnière type airbnb

Bonjour,

Vous trouverez toutes les informations relatives au micro BIC dans la location meublée dans cet article : https://www.legalplace.fr/guides/micro-bic-location-meublee/

En vous souhaitant bon courage dans vos démarches,

L’équipe LegalPlace

Bonjour,

Il est possible d’appliquer le régime micro-bic à la location saisonnière, seulement si le chiffre d’affaires annuel n’excède pas 72 600 euros.

En espérant que cette réponse vous a été utile.

L’équipe LegalPlace

Bonjour,

J’ai deux questions concernant la location saisonnière courte durée type airbnb. Le régime micro-bic est-il applicable à cette location ?

Il est prévu dorénant que siles revenus dépassent 23000 euros, on est soumis à l’urssaf… Qu’est-ce que cela signifie concrètement ?

Merci pour ces deux réponses

Bonjour,

Peux-ton déclarer en mairie avec l’imprimé 14004-01 qui apparait plus succinct que les 14004-02 ou suivants ?

Merci

Bonjour,

La déclaration d’un meublé de tourisme à la mairie peut se faire grâce au téléservice de déclaration qui se fait entièrement en ligne sur le site du Service public, ce qui simplifie grandement les démarches.

Nous espérons avoir su répondre à vos interrogations et vous souhaitons bon courage dans vos démarches.

L’équipe LegalPlace

Bonjour, je loue ma résidence principale 3 semaines par an en meublé de tourisme (avec classement de l’office de tourisme) et à travers une agence immobilière, ai-je besoin d’avoir un no SIRET ,

Bonjour,

Il est nécessaire pour le bailleur de s’immatriculer au RCS, et donc d’obtenir un numéro SIRET, uniquement si l’activité de loueur de tourisme est exercée régulièrement et personnellement, et à titre professionnel.

Nous espérons avoir su répondre à vos interrogations et vous souhaitons bon courage dans vos démarches.

L’équipe LegalPlace

Bonjour,

Si un numéro de SIRET n’est pas nécessaire, les revenus sont ils déclarés sur la déclaration annuelle de revenus ‘standard’ ou devons nous les déclarer autrement?

Merci par avance

Bonjour,

Les revenus tirés de la location doivent être mentionnés sur la déclaration annuelle de revenus. Il est également nécessaire de remplir un formulaire de déclaration des revenus fonciers (n°2044).

En espérant avoir su vous aider,

L’équipe LegalPlace

Bonjour,

Dans le cas d’une location saisonnière d’une partie de ma résidence principale (une dépendance dans mon jardin), je vais déclarer mes bénéfices BIC en LMNP. Je choisi le régime réel. Puis-je appliquer de l’amortissement (le principal intérêt en LMNP au régime réel) car vous n’en parlez pas ? Et si oui, comment déterminer l’assiette amortissable s’agissant d’une dépendance de ma résidence principale ?

Remerciements !,

Bonjour, En principe, les loyers perçus en cas de location meublée d’une partie de la résidence principale du bailleur en LMNP ne sont pas imposables dès lors que leur montant est raisonnable. Lorsque les revenus sont imposables et que le bailleur opte pour le régime réel, il peut déduire les amortissements du bien chaque année en application d’un pourcentage selon le taux d’amortissement du bien. Il s’agit d’une notion comptable quelque peu délicate qu’il est préférable de confier à un expert-comptable pour éviter les erreurs. Nous espérons avoir su répondre à vos interrogations et vous souhaitons bon courage dans vos… Lire la suite »

Merci Samuel pour toutes ces informations

Bonjour,

Le régime fiscal et l’abattement correspondant dépendra et variera selon la qualification du bien: une location saisonnière (gite ou location de tourisme) ou un bail meublé d’un an ou encore bail étudiant de 9 mois.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour, qui doit s’acquitter de la taxe d’habitation lors d’une location saisonnière d’un gîte? j’ai loué un gîte pour une période de 6 mois à des locataires en mutation de Toulouse à Aix en Provence pour lui permettre de trouver une location Annuelle. il était présent au 1er janvier 2021 dans les lieux( cause confinement COVID) l’administration fiscale à calculé la taxe d’habitation avec les revenus de mon locataire alors que moi-même je ne suis pas éligible à cette taxe et à prélevé directement sur mon compte bancaire le montant de la Taxe d’habitation. le locataire entre- temps est parti…… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos avocats partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Parler à un avocat » dans la section « Objet de votre demande », choisissez le produit concerné puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace

En matière de location saisonnière (gîte rural) peut-on passer en matière de fiscalité du réel au forfait ? (Car le réel était intéressant pendant les premières années et ne l’est plus au fil du temps)

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour,

Je loue de manière ponctuelle, airbnb, abritel, un studio qui est notre petite résidence secondaire, acquis en 2019.

Les charges sont supérieures aux Revenus.

Je ne tiens pas, et ne veux pas tenir de comptabilité compliquée, que me conseillez vous comme déclaration ?

Merci

Cordialement

R.Humbrecht-Bernadine

Bonjour,

Lorsque la location meublée est purement occasionnelle, il est possible de bénéficier du statut de Location meublée non professionnelle (LMNP) qui permet au loueur de déclarer les revenus tirés de la location dans la catégorie des revenus fonciers. Il est possible de bénéficier du déficit foncier et de déduire les charges dans la limite de 10 700€ par an.

En espérant avoir su vous aider,

L’équipe LegalPlace

Bonjour , est ce que cet article est toujours valable aujourd’hui 09/01/2023 ? Certains autres site ne mentionnent pas le regime reel pour les locations saisonniere LMNP ??

Bonjour,

Les revenus revenant de la location de locaux meublés dont vous êtes propriétaires et ceux provenant de la sous location de locaux meublés dont vous êtes locataires sont soumis à l’impôt sur le revenus dans la catégorie des bénéfices industriels et commerciaux (BIC).

Si vous avez besoin de plus d’informations personnalisées n’hésitez pas à solliciter un professionnel spécialisé en la matière.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

bonjour

que se passe t-il fiscalement si je dépasse le plafond de 70.000€ en micro bic, dans quel régime fiscal je serai ?

en vous remerciant

cordialement

vincent

Bonjour,

Dans le cadre d’une location saisonnière classique, vous relevez du régime micro-BIC uniquement si vos recettes ne dépassent pas un seuil de 70 000 € par an. Vous passerez automatiquement au régime réel une fois que vous dépassez les 70 000 euros annuels.

En vous souhaitant une agréable journée,

L’équipe legalPlace

Bonjour,

Si je loue un bien en réel simplifié, et que je l’utilise personnellement à titre ponctuel, quelle est l’incidence sur la déductibilité des charges ?

Bonjour,

Dans une telle situation, les charges ne seront déductibles que pour la période louée et non pas pour la période occupée.

Si besoin, n’hésitez pas à contacter un professionnel qui saura vous renseigner sur ce point.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

j’ai un contrat de mandat de gestion de location saisonnière avec un gestionnaire. C’est lui qui perçoit les revenus locatifs et qui me fait une facture qui prend en compte les revenus et les frais de fonctionnement. Qui paie la TVA dans ce cas ?

Sachant que les revenus sont répartis 50/50 entre le gestionnaire et moi-même.

Actuellement j’ai 3478,18€ (HT) de revenus sur l’année et je paie 347,82€ de TVA alors que je ne perçois au final que 1490€. Je paie aussi les 10% de TVA sur la part du gestionnaire. Est-ce normal ?

Bien cordialement

Bonjour, nous louons un meuble touristique classé, un locataire souhaite nous payer en chèque ancv, or pour obtenir l’agrément nous devons visiblement avoir un numéro de Siret, nous ne sommes pas un LMNP que dois je faire ? Merci par avance, cordialement nicolas

Bonjour,

En effet en qualité de propriétaire bailleur louant un meublé touristique en LMNP, le loyer peut être payé par le locataire en chèque ANCV. A cette fin, une convention doit être signée avec l’ANCV.

De plus, vous devez effectivement avoir une numéro de SIRET, à cette fin vous pouvez en faire la demande auprès du guichet unique regroupant toutes les formalités d’entreprises sur le site de l’INPI.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour je loue par l’intermédiaire d’une agence qui s’occupe de tout, un appartement à la montagne quelques semaines par an pendant les vacances scolaires. Est il nécessaire que je dispose d’un numéro de Siret?

Merci pour votre réponse

Bonjour,

En qualité de particulier pour louer un logement de manière saisonnière, il n’est pas obligatoire d’avoir un numéro de SIRET.

Si vous avez besoin de plus d’informations n’hésitez pas à vous adresser à un professionnel en la matière ou à l’agence.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Il me semblait que tout le monde devait demander un numéro Siret même un particulier.Ou je me trompe?

Merci pour votre réponse.

Bonjour,

Nous sommes 4 enfants propriétaires en indivision d une maison de vacances.

Nous allons la louer 15 jours cet été.

Comment déclarer le revenu?

Est-ce que nous pouvons déclarer chacun 1/4 du revenu?

Devons-nous avoir un numéro siret pour une seule location dans l année ?

Merci

Bonjour,

En principe, pour la location de votre logement en indivision vous pouvez déclarer chacun ¼ du revenu locatif perçu. De plus, un numéro de SIRET n’est généralement pas requis pour une location unique dans l’année. Cependant, vérifiez les obligations locales pour vous en assurer.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour,

J’ai une question sur le régime réel en cas de location airbnb pour sa résidence principale. Est-ce que les charges à déduire sont celles de toute l’année ou uniquement pour les nuits louées ? Par exemple, disons que j’ai des frais des prêt de 400€ tous les mois, et que je loue mon appartement uniquement deux mois dans l’année, dois-je compter 800€ de frais de prêt ou 4800€ ? Et même chose pour les autres charges.

Merci beaucoup !

Bonjour,

En principe, lorsque vous optez pour un régime réel, vous pouvez déduire les charges liées à la location de vos revenus fonciers pour déterminer le revenu net imposable. Cependant, ces charges doivent être directement liées à l’activité de la location. Ainsi, vous devez donc proportionner les charges fixes sur la période de location tandis que les charges directement liées à cette période sont déductibles en totalité pour cette période.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour, J’ai déjà une activité LMNP pour des logements que je loue à l’année (donc pas une activité saisonnière) et dont le chiffre d’affaire frôle les 23000 €. Nous venons d’acquérir une maison dont j’envisage de louer une partie en location saisonnière. En terme de fiscalité, le chiffre d’affaire de cette nouvelle activité se superpose-t-elle à mon activité initiale en LMNP ou est-ce une autre activité indépendante ? En d’autres termes, est-ce que je mets en péril mon statut de LMNP en dépassant les 23 000 € avec les deux activités cumulées où bien ces deux activités ne se cumulent… Lire la suite »

Bonjour,

En principe, les revenus de votre nouvelle activité de location saisonnière se cumulent avec ceux de votre activité LMNP existante. Si le total dépasse les 23 000 € ou 50% de vos revenus globaux, vous pourriez perdre le statut de LMNP et passer en Loueur en Meublé Professionnel (LMP), ce qui entraîne des implications fiscales significatives. Il est conseillé de consulter un conseiller fiscal pour évaluer l’impact exact sur votre situation.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour, si on a pas déclaré la location airbnb à la chambre du commerce mais qu’on l’a quand même fait aux impôts, a-t-on quand même une amende ?

Bonjour,

En effet, si vous faites de la location via Airbnd, conformément à la réglementation européenne en matière de protection des consommateurs(trices), le loueur doit se déclarer via la plateforme en temps que particulier ou profesonnel.

En effet, si vous êtes un loueur professionnel c’est-à-dire que cette activité de location est votre activité principale, certaines informations supplémentaires seront demandées telle que la chambre de commerce compétente le cas échéant.

En cas de doute n’hésitez pas à contacter un professionnel en matière qui saura vous conseiller personnellement.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour

Bientôt propriétaire d un studio que je vais mettre en location meublé de tourisme. Le compromis est déjà signé. Je voulais anticiper et faire quelques achats de meubles. Avec les factures j aimerais ensuite pouvoir déduire ces achats de mes impôts. Faut il que j attende de signer la vente pour faire ces achats, ou je peux les faites des le compromis de vente? Merci

Bonjour,

je souhaiterais louer ma résidence principale en location courte durée moins de 120 jours; Comment dois je déclarer les revenus qui seront inférieurs aux 50% de mes revenus.