Flat tax : définition et fonctionnement

Dernière mise à jour le 19/04/2024

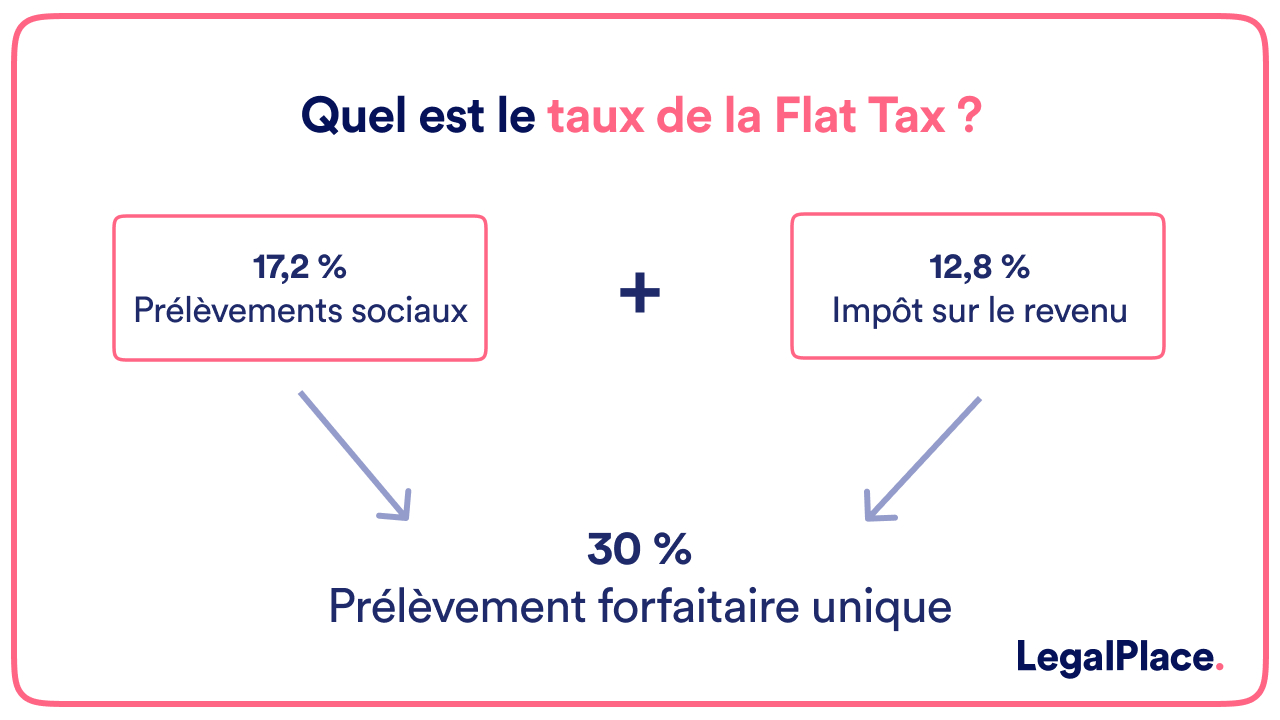

La flat tax ou prélèvement forfaitaire unique (PFU) a été mise en place afin de simplifier la fiscalité des revenus du capital en appliquant un taux unique de 30 %. Fiscalement, le taux global du PFU inclut 12,8 % au titre de l’impôt sur le revenu et 17,2 % au titre des prélèvements sociaux.

Il est dit forfaitaire car il ne dépend pas de la tranche d’imposition du contribuable ou de son revenu fiscal de référence.

Qu’est-ce que la Flat tax ?

La flat tax ou prélèvement forfaitaire unique (PFU) a été mise en place par le projet de loi de finances de 2018, entré en vigueur le 1er janvier 2018.

Promesse de campagne du Président Emmanuel Macron, le PFU a été instauré afin d’inciter l’investissement plutôt que les placements destinés à obtenir des avantages fiscaux, mais également dans le but de simplifier la fiscalité de l’épargne.

Définition du PFU

Le PFU est une méthode d’imposition à taux unique de 30 %, sans déductions, ni abattements, de tous les contribuables domiciliés fiscalement en France et percevant des revenus du capital. Les revenus du capital désignent l’ensemble des revenus issus de la détention d’un patrimoine tels que les dividendes , loyers perçus, intérêts financiers, etc.

Ce mode d’imposition à taux unique rassemble deux taux distincts :

- 17,2 % au titre des prélèvements sociaux ;

- 12, 8 % au titre de l’impôt sur le revenu.

Le cumul de ces deux taux permet d’obtenir la flat tax. Il s’agit d’un taux forfaitaire car ce taux ne prend en compte aucune tranche d’imposition et aucun revenu fiscal de référence.

Personnes concernées par le PFU

Comme dit précédemment, la flat tax est applicable aux revenus du capital. Ce mécanisme d’imposition concerne donc, les :

- dirigeants disposant d’actions dans une société donnant droit à des dividendes (imposition dividendes des SARL, des SAS, des SASU ou des EURL) ;

- détenteurs de placements bancaires et financiers et percevant des intérêts ;

- associés d’une société réalisant des plus-values de cessions mobilières. Issues du patrimoine immobilier, les plus-values de SCI sont exclues et sont soumises au barème progressif de l’impôt sur le revenu.

Quels sont les placements financiers soumis à la Flat tax ?

Le prélèvement forfaitaire unique est applicable aux revenus de certains placements financiers, à savoir :

- les revenus mobiliers : ce sont notamment les dividendes (revenus d’actions ou de parts sociales), ainsi que les placements à revenu fixe ;

- les plus-values de cessions de valeurs mobilières soumises à l’impôt sur le revenu ;

- l’assurance vie ;

- le Plan épargne logement : il s’agit d’un compte bancaire qui permet d’épargner jusqu’à 15 ans et de bénéficier d’un prêt à taux préférentiel pour financer une acquisition, une construction ou des travaux ;

- le Compte épargne logement : c’est un produit d’épargne orienté vers un projet immobilier. L’épargne accumulée est disponible et permet d’obtenir, sous conditions, un prêt immobilier ou un prêt travaux et une prime d’État.

Avec l’apparition de la flat tax, les dividendes (et les intérêts) figurent parmi les premiers revenus concernés. Avant son entrée en vigueur, les dividendes étaient soumis à l’IR et aux prélèvements sociaux.

Voici un tableau récapitulatif de l’imposition des dividendes avant et après l’entrée en vigueur de la flat tax :

| Avant l’entrée en vigueur de la flat tax | Après l’entrée en vigueur de la flat tax | |

| Dividendes | Imposition au barème progressif de l’impôt sur le revenu

Prélèvements sociaux de 15,5 % Application d’un abattement de 40 % avant l’imposition à l’impôt sur le revenu. |

Application du prélèvement forfaitaire unique de 30 % sur la totalité de la somme (pas d’abattement) |

Quels sont les placements financiers non concernés par la Flat tax ?

Certains produits d’épargne réglementés sont soumis à un régime dérogatoire et bénéficient d’une exonération d’impôt sur le revenu. Il s’agit notamment de certains produits d’épargne réglementée.

De ce fait, ils ne sont pas concernés par le prélèvement forfaitaire unique, peu importe leur date d’ouverture :

- livret A ;

- livret jeune ;

- livret d’épargne populaire (LEP) ;

- livret de développement durable et solidaire (LDDS) ;

- plans Épargne Logement (PEL) de moins de 12 ans et Comptes Épargne Logement (CEL) souscrits avant 2018.

Depuis le 1er janvier 2019, le PFU cohabite avec le prélèvement à la source. Cette innovation fiscale ne concerne pas les revenus soumis à la flat tax.

En effet, ce mode de recouvrement de l’impôt concerne uniquement les revenus courants, à savoir :

- pensions de retraite ;

- salaires et traitements ;

- revenus de remplacement (indemnités journalières de Sécurité Sociale, allocations chômage) ;

- revenus des travailleurs indépendants (BIC, BNC et BA) ;

- revenus fonciers.

Comment s’applique le Prélèvement Forfaitaire Unique ?

S’appliquant aux gains réalisés à partir de l’année 2018, le mode de prélèvement dans le cadre de ce mécanisme dépend de la catégorie de produits, ainsi que de la date du fait générateur d’imposition.

Revenus mobiliers

S’agissant des revenus mobiliers, le prélèvement intervient au moment du versement des gains et se fait en deux temps.

Les revenus de placement fixes ou variables font l’objet d’un prélèvement forfaitaire non libératoire de 12,8 % l’année de leur versement, en guise d’acompte et sont imposés définitivement lors de la déclaration de revenus.

Plus-values sur valeurs mobilières

Pour les plus-values sur les valeurs mobilières, l’imposition s’effectue au moment de l’imposition annuelle des revenus. Le montant des plus-values réalisées lors d’une cession de titres, après imputation des pertes dans le cadre de la gestion d’un patrimoine privé, comprend le PFU. Les moins-values sont déductibles des plus-values de l’année et applicables sur les plus-values des 10 années suivantes.

Assurance vie

Pour l’assurance-vie, le prélèvement se fait en deux temps : un prélèvement forfaitaire non libératoire lors du versement des produits de 12,8 % sur les produits des contrats de moins de 8 ans, puis une taxation forfaitaire de 7,5 % sur les produits issus des contrats d’une durée égale ou supérieure à 8 ans.

Pour un contrat de moins de 8 ans, l’imposition définitive s’effectue l’année suivante lors de la déclaration de revenus au taux forfaitaire de 12,8 %.

Concernant les contrats d’une durée d’au moins 8 ans, le taux est de :

- 7,5 % pour les produits correspondant à des versements allant jusqu’à 150 000 € ;

- 12,8 % pour les produits correspondant à des versements excédant le seuil de 150 000 €.

S’ajoutent également à ce taux, les prélèvements sociaux à hauteur de 17,2 %.

Comment choisir entre la Flat tax et l’imposition au barème progressif ?

Fiscalement, la flat tax s’applique par défaut et s’oppose au barème progressif de l’impôt sur le revenu. Lors de la déclaration de revenus, il sera possible d’opter pour l’imposition selon le barème progressif et d’écarter ainsi l’application du PFU.

Pour un changement de régime, la demande doit s’effectuer auprès de l’administration fiscale. Lorsqu’on détient différents types de placement (assurance-vie, compte-titres, etc.), il est important de vérifier globalement quelle option sera la plus avantageuse.

La situation personnelle aura un impact sur la décision finale lors de la sélection entre flat tax et barème progressif de l’impôt sur le revenu.

Il faut de ce fait tenir compte :

- du montant et de la nature des revenus perçus ;

- de la composition du foyer fiscal ;

- de l’activité professionnelle.

Pour les contribuables qui ne sont pas imposables ou dont le foyer fiscal se situe dans une tranche basse (0 % à 11 %), le barème progressif de l’impôt sur le revenu s’avère plus avantageux. En revanche, les foyers fiscaux imposés au taux marginal de 45 % ont certainement intérêt à garder la flat tax.

Dans le cas où le contribuable choisit la taxation au barème progressif de l’impôt sur le revenu, cette option doit s’enregistrer au moment du dépôt de la déclaration annuelle des revenus.

FAQ

Comment sont imposées les dividendes ?

Pour l’imposition des dividendes, il est possible de choisir la flat tax au taux de 30 % ou le barème progressif de l'impôt sur le revenu avec un abattement de 40 %.

Quelle est l'imposition pour une assurance vie ?

Les gains générés par investissements à une assurance vie sont soumis à la Flat Tax dès lors qu’ils excèdent 150 000 € pour un célibataire et 300 000 € pour un couple. Les foyers disposant d’une assurance vie dont le capital n’excède pas ces chiffres bénéficieront d’une exonération d’impôts.

La flat tax s'applique t-elle obligatoirement à mes revenus de capitaux ?

Non, il existe une option pour l'impôt sur le revenu, selon le mode d'imposition le plus avantageux pour le contribuable.

Devis d’expertise comptable

Devis d’expertise comptable

Dernière mise à jour le 19/04/2024

Connexion

Connexion

Bonjour,

J’ai une question svp à qui devons nous payer la FLAT TAX au SIE ? Si oui directement par virement sans remplir au préalable un formulaire ?

Merci

Bonjour,

Le prélèvement de la Flat Tax s’effectue au moment du versement de l’impôt sur le revenu et dépend de la catégorie de produits et de la date du fait générateur d’imposition.

Pour les revenus mobiliers, le prélèvement intervient au moment du versement des gains et se fait en deux temps.

Pour les valeurs mobilières, l’imposition est effectuée au moment de l’imposition annuelle des revenus

Et pour l’assurance-vie, le prélèvement se fait en deux temps, c’est-à-dire un prélèvement forfaitaire non libératoire lors du versement des produits puis une taxation forfaitaire.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,

Dans le cas de la vente d’un fond de commerce (exemple la Vente d’un fond de commerce restaurant à 100000 € et acheté 30000€ quelques années auparavant).

est-ce que la flat taxe s’applique à la totalité du montant de la vente ?

seulement à la plus-value entre le montant du fond de commerce acheté auparavant et celui de la vente ?

ou uniquement sur le capital sociétaire ?

Car il fait mauvais temps social et d’un prélèvement sur l’impôt sur le revenu

J’avoue de pas comprendre les termes comptables de l’énoncé de cette loi.

Bien à vous, dino.

Bonjour,

Dans le cadre d’une vente d’un fonds de commerce avec plus value sur le long terme (plus de deux ans), la flat taxe correspond à 30% de la plus value réalisée, c’est-à-dire 12,8% d’impôts sur le revenu et 17,2% de prélèvements sociaux.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour, dans le cas de gains exceptionnels de 1 millions d’euros cumulés dans l’année d’un particulier pacsé sans enfant, non imposable jusque là, n’ayant pas de statut d’entreprise, ses revenus provenant des marchés à terme (trading spéculation sur le Forex, indices et matières premières) ainsi que des options binaires. Est-ce qu’il est possible d’utiliser le PFU (Flat Tax)? Si oui : en dehors de ces 30 % et de la taxe de 4 % sur les “hauts revenus exceptionnels”, y a-t’il d’autres taxation? Merci

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos comptables partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Question sur nos services » dans la section « Objet de votre demande », choisissez le produit concerné (en l’occurrence “comptabilité et domiciliation”) puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour Madame, Monsieur, Nous sommes à la retraite et non imposables,et je suis totalement perdue concernant la Déclaration Revenus 2022 concernant Le PEL que je détiens depuis 17ans. Dois-je effectuer dans un 1er temps auprès de ma banque pour la flat tax avant de pouvoir réaliser ma déclaration Revenus (Cocher la case 2OP) ? Si oui, à quelle date nous devrons le faire auprès de notre banque pour l’année prochaine ? Si non, pouvez-vous nous confirmer que nous pouvons cocher la case 2OP sur notre Déclaration Revenus 2022 ? Est-il pour notre situation nécessaire de le faire ou pas ?… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Bonjour, Retraité français non résident fiscal français, j’ai opté pour le taux moyen d’imposition. Je ne suis pas imposable sur mes retraites françaises et je ne suis pas soumis aux prélèvements sociaux. Il y a une convention fiscale entre la France et mon pays de résidence. Je perçois des dividendes de sources étrangères ( parts d’actions dans une banque étrangère où je réside et où je perçois ses revenus). > Suis-je soumis à la flat-tax de 30% sur ses dividendes étrangers ou seulement de 12,8% puisque je ne suis pas soumis aux prélèvements sociaux étant hors Europe? > Dans quel… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec l’un de nos comptables partenaires, par le biais de notre page contact : https://www.legalplace.fr/contact/

Pour cela, sélectionnez « Question sur nos services » dans la section « Objet de votre demande », choisissez le produit concerné (en l’occurrence “comptabilité et domiciliation”) puis expliquez en détail votre situation dans la partie « Votre message ».

N’oubliez pas de préciser votre numéro de téléphone dans le corps du texte, afin d’être contacté plus rapidement.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

la flat taxe ne s’applique pas si les plus values sont supérieurs aux revenus mais alors de combien est on taxé ? Merci

Bonjour, En France, la flat taxe, ou impôt forfaitaire sur les revenus du capital, est appliquée sur les plus-values de cession de valeurs mobilières et de droits sociaux. Pour les plus-values mobilières, la flat taxe est actuellement fixée à 30% (12.8% d’impôt sur le revenu et 17.2% de prélèvements sociaux). Cependant, si les plus-values mobilières dépassent un certain seuil, elles peuvent être soumises à une surtaxe. En 2023, la surtaxe s’applique lorsque le montant des plus-values mobilières excède 50 000 euros pour une personne seule et 100 000 euros pour un couple. Dans ce cas, la surtaxe est de 3%… Lire la suite »

Bonjour,

La société Harmoniie a racheté une société où j’avais 0.15 bitcoin.

Il me disent que pour récupérer les fonds ou prendre la gestion, je dois m’acquitter AVANT de la FLAT de 30%?

Est-ce normal?

J’ai la même proposition d’une autre société et avec EXACTEMENT LE MÊME montant de 0.15 BTC.

Et ils demandent de payer la flat taxe AVANT d’envoyer les fonds.

Je trouve que cela ressemble à une escroquerie.

Qu’en pensez-vous ?

J ai investi dans des actions, avec une banque d investissement espagnole Après quatre mois , d exploitation, j ai demandé un retrait qui représentait 50% du montant investi. La banque me réclame la flat taxe de 30%, avant de me virer les fonds. Est ce normal, la banque ne peut elle pas, réserver la flat taxe sur le montant à virer.

Bonjour,

La flat tax de 30% sur les gains en capital s’applique aux retraits d’investissements. Cependant, ce n’est pas à la banque de la percevoir directement. En principe, vous devez déclarer ces gains à l’administration fiscale française, qui prélèvera ensuite la flat tax. Nous vous invitons donc à vérifier les termes du contrat avec la banque et à consulter un conseiller fiscal pour clarifier cette situation.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour,

Suite au rachat total d’une assurance vie de plus e 8 ans avec versements avant 2017, je suis dans la tranche des 30 % d’impôts sur le revenu. Dois-je cocher la case 2 OP ?

Merci

aller d’abord voir combien vous payé d’impôts sans la cocher puis cocher la case faite la comparaison et choisissez le plus avantageux pour vous

Bonjour, et pour la vente d’un Fast-food. Mais je réinvesti cette argent dans dans ma société que j’ai conservé, mais j’ai uniquement changé d’activité sur mes statuts ?

Bonjour, En principe, pour la vente du fast-food : Respectez les formalités liées à la vente (imposition de la plus-value, enregistrement fiscal, publicité légale). Si la plus-value est conséquente, renseignez-vous sur les régimes d’exonération possibles. Pour le réinvestissement dans la société : Vous pouvez réinjecter les fonds via un compte courant d’associé ou une augmentation de capital, selon vos objectifs. Enfin pour le changement d’activité sociale : Assurez-vous de modifier l’objet social dans les statuts et de respecter les formalités (AGE, annonce légale, dépôt au Guichet Unique/INPI). En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle… Lire la suite »

Bonjour j’ai investi une petite somme sur une plateforme d’investissement sécurisé situé dans le Luxembourg les valeurs de crypto ont énormément progressé et j’ai multiplié par 15 mon capital j’ai demandé à vouloir retirer cette somme le conseiller que j’ai eu au téléphone me demande de m’acquitté de la flat tax à 30% soit environ 8K€ jusque la ça va mais pour percevoir mon profit, je dois remplir un cerfa 3916 je crois, envoyé par cette plateforme d’investissement , que je dois compléter je dois également la payer auprès eux afin de récupérer mon capital – la flat tax je… Lire la suite »

Bonjour,

Votre situation est complexe et nécessite l’avis d’un professionnel.

Nous vous invitons à prendre contact avec un avocat spécialisé, qui saura vous renseigner.

En vous souhaitant une belle journée,

L’équipe LegalPlace.

Quand puis je cloturer mon PEA que j’ ai ouvert le 13/01/2020 pour ne pas payer la FLAT TAXE? Bien cordialement

Bonjour,

Pour éviter la Flat Tax de 30 %, vous devez clôturer votre PEA après un minimum de cinq ans depuis son ouverture. Dans votre cas, ayant ouvert votre plan le 13 janvier 2020, vous pourrez le clôturer sans subir cette taxation à partir du 14 janvier 2025. Les gains seront alors uniquement soumis aux prélèvements sociaux, actuellement fixés à 17,2 %.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.

Bonjour. Notre sarl a vendu le fond de commerce 150 000 euros en 2024. Il reste 100 000 euros sur le compte. Doit on payer la flat tax ? Merci

Bonjour,

La flat tax (ou PFU à 30 %) ne s’applique pas automatiquement à la vente du fonds de commerce. Ce sont les associés, et non la société, qui y sont soumis lors de la distribution des bénéfices (dividendes ou boni de liquidation).

Tant que les 100 000 euros restent dans la SARL, ils ne sont pas taxés à la flat tax, mais soumis à l’impôt sur les sociétés (IS). Vous ne paierez la flat tax que si vous vous distribuez ces sommes en tant qu’associés.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.