L’impôt sur les sociétés

Dernière mise à jour le 10/07/2024

L’impôt sur les sociétés est un levier fiscal crucial pour les gouvernements, qui prélèvent une part des bénéfices des entreprises pour financer les dépenses publiques.

L’impôt sur les sociétés (IS) est un impôt direct qui frappe les bénéfices réalisés par les sociétés et les entreprises. Il constitue l’une des principales sources de revenus de l’Etat français. Le taux d’impôt sur les sociétés varie en fonction du niveau de bénéfices réalisés par l’entreprise.

Qu’est-ce que l’impôt sur les sociétés (IS) ?

L’impôt sur les sociétés (IS) est un impôt direct prélevé sur les bénéfices réalisés par les entreprises et les sociétés.

En France, il s’agit d’un impôt imposant les bénéfices des entreprises au niveau de la société. Contrairement à l’impôt sur le revenu des personnes physiques qui taxe les revenus des individus.

L’IS concerne toutes les formes de sociétés. Telles que les sociétés anonymes (SA), les sociétés à responsabilité limitée (SARL) également les sociétés par actions simplifiées (SAS), etc.

Son objectif est de prélever une partie des bénéfices des entreprises. Le but est de financer les dépenses publiques et contribuer au fonctionnement de l’État.

En résumé, l’IS en France est un impôt complexe qui varie en fonction de divers facteurs. Tels que le type d’entreprise, son activité, et également les taux d’imposition spécifiques applicables à certaines transactions.

Quel est l’impact de l’IS sur les entreprises et sur l’économie française ?

L’impôt sur les sociétés (IS) est un impôt direct qui concerne les bénéfices des entreprises opérant en France de manière habituelle.

Sa portée s’étend à différentes formes juridiques, soumises soit de manière obligatoire, soit de manière optionnelle.

Concernant l’imposition obligatoire à l’IS, elle touche principalement les sociétés de capitaux telles que les sociétés anonymes (SA), les sociétés à responsabilité limitée (SARL), les sociétés par actions simplifiées (SAS) et également les sociétés en commandite par actions (SCA). Ainsi que certaines sociétés civiles exerçant une activité commerciale ou industrielle.

En revanche, l’IS peut être appliqué de manière optionnelle à des entités comme les entrepreneurs individuels, les entreprises unipersonnelles à responsabilité limitée (EURL), les sociétés en nom collectif (SNC), les sociétés en participation. Et certaines sociétés civiles exerçant une activité commerciale.

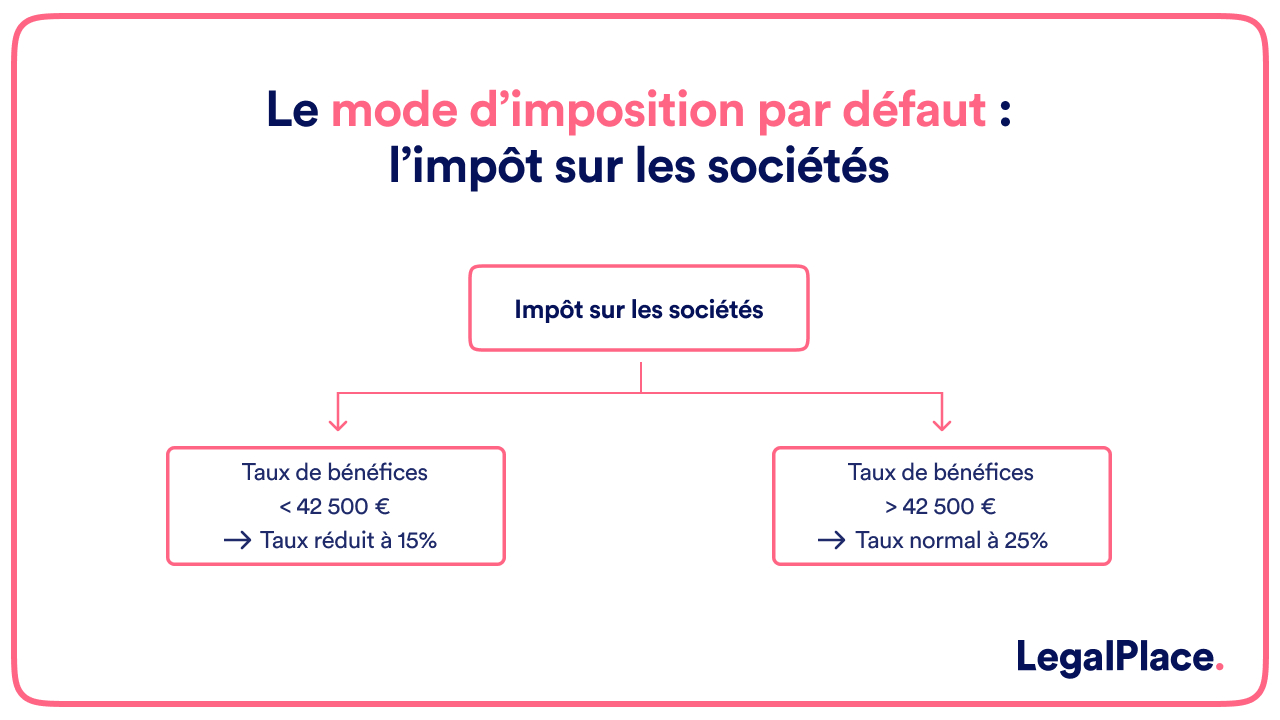

En 2024, le taux normal de l’IS est fixé à 25 % pour toutes les entreprises.

Cependant, les PME bénéficient d’un taux réduit de 15 % sur la part de leurs bénéfices jusqu’à 42 500 €. A condition que leur chiffre d’affaires hors taxe ne dépasse pas 10 millions d’euros et que leur capital soit détenu à au moins 75 % par des personnes physiques.

La déclaration de résultat doit être effectuée par voie dématérialisée, selon le régime d’imposition de l’entreprise. Les dates limites de dépôt dépendent de la clôture de l’exercice comptable.

Le paiement de l’IS s’effectue également par voie dématérialisée. A travers quatre acomptes versés selon le relevé d’acompte n°2571, calculés en fonction des résultats du dernier exercice clos.

Qui est concerné par l’impôt sur les sociétés ?

L’impôt sur les sociétés (IS) concerne principalement les entreprises et les sociétés qui réalisent des bénéfices dans le cadre de leur activité commerciale ou industrielle.

En France, les entités suivantes sont généralement soumises à l’IS :

- Les sociétés de capitaux : cela inclut les sociétés anonymes (SA), les sociétés à responsabilité limitée (SARL), les sociétés par actions simplifiées (SAS), les sociétés en commandite par actions (SCA), entre autres.

- Certaines formes de sociétés civiles : Les sociétés civiles peuvent être soumises à l’IS si elles exercent une activité industrielle, commerciale ou agricole. Par exemple, une société civile immobilière (SCI) qui réalise des opérations de location meublée peut être soumise à l’IS.

- Les entreprises individuelles sous certaines conditions : Bien que les entreprises individuelles soient généralement imposées à l’impôt sur le revenu (IR), elles peuvent choisir d’opter pour l’IS.

Comment calculer l’impôt sur les sociétés ?

Le calcul de l’impôt sur les sociétés (IS) dépend de plusieurs facteurs, notamment le montant des bénéfices réalisés par l’entreprise, les éventuelles exonérations ou réductions d’impôt applicables, et les taux d’imposition en vigueur.

Voici une méthode générale pour calculer l’IS.

Etape 1 – Calculer le bénéfice imposable

Déterminer le résultat fiscal de l’entreprise en faisant la différence entre ses produits et ses charges.

Appliquer les éventuelles corrections fiscales et réintégrations prévues par la législation fiscale.

Etape 2 – Appliquer le taux d’imposition

Appliquer le taux d’imposition en vigueur sur le bénéfice imposable.

En France, le taux normal de l’IS est actuellement de 25% pour les entreprises dont le chiffre d’affaires dépasse 10 millions d’euros.

Etape 3 – Appliquer les éventuelles réductions d’impôt ou exonérations

Certaines entreprises peuvent bénéficier de réductions d’impôt ou d’exonérations en raison de leur activité, de leur taille ou de leur localisation géographique.

Ces réductions sont déduites du montant de l’impôt calculé précédemment.

Etape 4 – Calculer le montant final de l’IS

Soustraire les réductions d’impôt ou exonérations du montant de l’impôt calculé à l’étape 2 pour obtenir le montant final de l’impôt sur les sociétés à payer.

Comment payer l’IS ?

Le paiement de l’impôt sur les sociétés (IS) se fait généralement en quatre acomptes provisionnels, suivis d’un solde annuel :

- Acomptes provisionnels : les entreprises soumises à l’IS doivent payer des acomptes provisionnels chaque année. Ces acomptes sont calculés sur la base du bénéfice estimé de l’année en cours. Les dates de paiement des acomptes sont fixées par l’administration fiscale.

- Solde annuel : une fois que l’exercice fiscal de l’entreprise est terminé et que les résultats définitifs sont connus, un dernier paiement, appelé solde annuel, est effectué pour régulariser l’impôt dû. Ce solde est calculé en fonction du bénéfice réel réalisé par l’entreprise au cours de l’exercice fiscal.

Les entreprises doivent déclarer et payer l’IS en ligne via le portail fiscal des impôts (impots.gouv.fr). Ou par l’intermédiaire de leur expert-comptable si elles en ont un.

Les formulaires et les dates limites de paiement sont disponibles sur le site web de l’administration fiscale.

Quels sont les taux d’imposition appliqués aux plus-values résultant de la vente de titres de participation ?

Les plus-values provenant de la vente de titres de participation détenus depuis au moins 2 ans, à l’exclusion des titres de sociétés immobilières et sous certaines conditions.

À partir du 1er janvier 2007, les bénéfices issus de la détention de FCPR ou SCR sont assujettis à un taux d’imposition de 0%.

Toutefois, une fraction représentative de frais et charges, équivalente à 12% du montant brut des plus-values, est réintégrée dans le résultat fiscal.

À partir du 31 décembre 2007, l’imposition des plus-values provenant de la cession de titres de sociétés immobilières est fixée à un taux de 19%.

Les autres plus-values à long terme demeurent imposables à un taux de 15%.

De même, le bénéfice net issu de la concession de droits de la propriété industrielle est assujetti à un taux d’imposition de 15%.

FAQ

Quels sont les délais de déclaration et de paiement de l’IS ?

Les entreprises doivent généralement déclarer et payer l’IS dans les délais fixés par l’administration fiscale, qui peuvent varier en fonction de la date de clôture de l’exercice fiscal de l’entreprise.

Y a-t-il des pénalités en cas de retard ou de non-paiement de l’IS ?

Oui, des pénalités peuvent être appliquées en cas de retard ou de non-paiement de l’IS, y compris des intérêts de retard et des amendes fiscales.

Comment les entreprises peuvent-elles optimiser leur charge fiscale liée à l’IS ?

Les entreprises peuvent optimiser leur charge fiscale en utilisant des dispositifs légaux tels que les crédits d’impôt, les provisions pour risques et charges, ou en planifiant judicieusement leurs investissements et leurs dépenses.

Créer mon entreprise

Créer mon entreprise

Dernière mise à jour le 10/07/2024

Connexion

Connexion