Tout savoir sur l’intégration fiscale

Dernière mise à jour le 20/03/2025

L’intégration fiscale est un mécanisme de droit commun utilisé par des groupes d’entreprises, créés dans l’objectif de générer des avantages qui profiteront à l’ensemble. Chaque entreprise membre verra ses résultats fiscaux consolidés grâce à un système de compensation. La société mère seule sera redevable de l’IS au nom de tout le groupe. Elle se charge alors d’établir le bilan comptable et de déterminer le résultat.

Ce système permet au groupe dans sa globalité de tirer un certain nombre d’avantages. C’est au dirigeant de procéder à toutes les analyses nécessaires de chaque entité pour garantir une fiscalité optimisée.

Qu’est-ce que l’intégration fiscale ?

Comme cité précédemment, l’intégration fiscale est un mécanisme propre aux groupes d’entreprises. De ce fait, pour arriver à appréhender ce concept dans sa globalité, il est nécessaire de comprendre le mode de fonctionnement de la holding.

Dans un groupe de sociétés, celle qui exerce le contrôle est appelée société mère et les autres sont appelées filiales. Les entités regroupées sont soumises à l’IS. De ce fait, chacune d’entre elles conserve son propre déficit, sans pouvoir l’imputer sur les bénéfices des autres.

En cours d’activité, la société mère et les filiales seront amenées à interagir pour les besoins de la gestion du groupe, ce qui se manifeste par des flux financiers entre ces diverses entités comme la distribution des dividendes ou les cessions d’immobilisations.

Chacun de ces mouvements financiers s’accompagne d’une imposition. Le groupe se retrouve alors à faire face à de lourdes charges fiscales, risquant de le paralyser. Le régime de l’intégration fiscale est le mécanisme qui permet de remédier à ces conséquences fiscales paralysantes. Le concept consiste à :

- Supprimer les impositions de toutes les filiales ;

- Concentrer toutes les charges fiscales (pour l’impôt sur les sociétés) sur les sociétés mères.

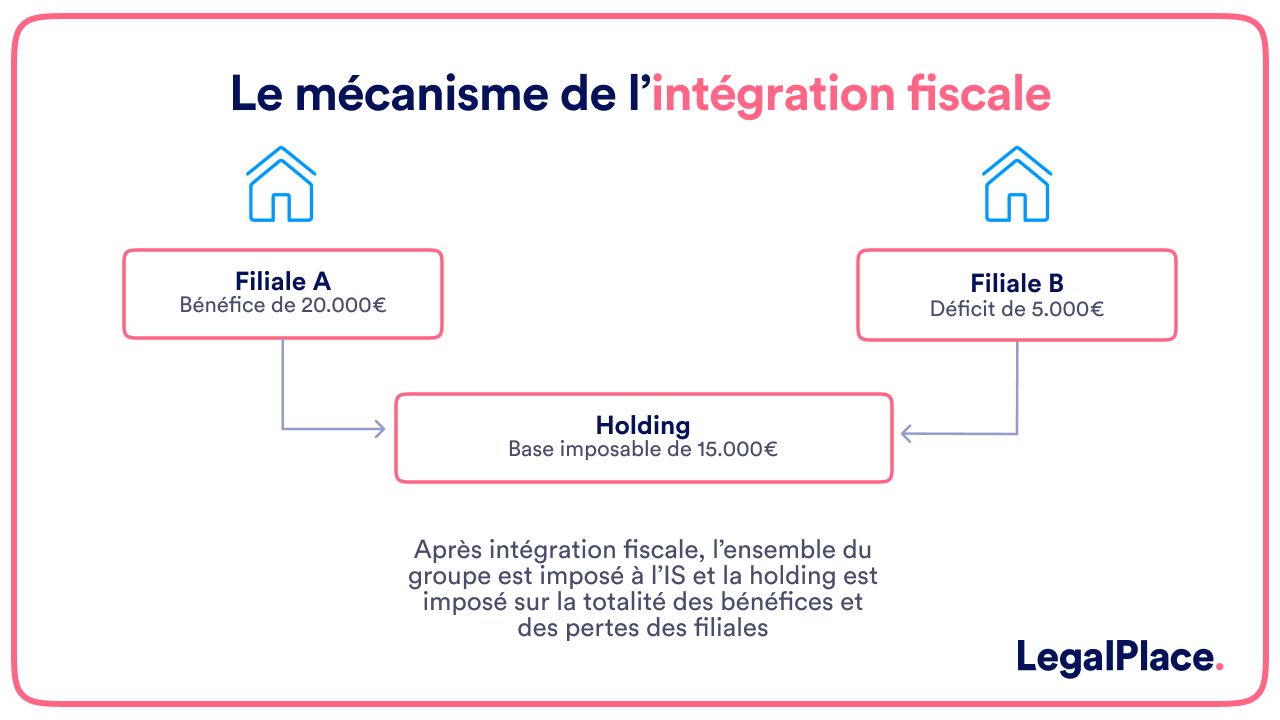

Plus explicitement, il permet de déroger à la règle d’imposition individuelle des sociétés. Concrètement, ce mécanisme permet de centraliser tous les résultats des filiales sur la société mère. Celle-ci pourra effectuer ainsi une déclaration fiscale unique pour l’ensemble du groupe.

Comment fonctionne l’intégration fiscale ?

Chacune des entreprises devra d’abord effectuer un calcul pour déterminer son résultat fiscal individuel, avant de faire remonter leur liasse fiscale vers la société à la tête du groupe. Cette dernière procèdera par la suite à un calcul du résultat fiscal global du groupe, avant de payer l’impôt sur les sociétés qui en découle.

Ce système engendre une réduction du résultat imposable au bénéfice du groupe. Il permet à la société holding d’imputer les résultats déficitaires de certaines filiales sur le résultat en question. Concernant les crédits d’impôt, il est également possible de réaliser une imputation pour les bénéfices sur le résultat de l’ensemble du groupe.

Il convient de savoir que l’intégration fiscale verticale ne concerne que les entreprises domiciliées dans un même pays. Il s’agit de la forme traditionnelle impliquant une société mère et l’ensemble de ses filiales.

Par ailleurs, l’intégration fiscale horizontale implique des entreprises localisées dans des pays membres de l’Union européenne (UE). Concrètement, le mécanisme permet à une société mère étrangère, domiciliée dans un État membre de l’UE et qui fait partie de l’Espace économique européen (EEE), de contrôler des filiales localisées en France.

Quelles sont les conditions pour en bénéficier ?

Le régime d’intégration fiscale concerne le groupe d’entreprises en intégralité. Pour en bénéficier, toutes les entités qui la composent, que ce soit la société mère ou les sociétés filiales, doivent réunir un certain nombre de conditions requises.

Conditions liées à la fiscalité

Toutes les entités doivent relever de l’impôt sur les sociétés (IS), que ce soit par principe ou sur option. D’autre part, il faut que l’ouverture et la clôture de l’exercice comptable de la société mère et de ses filiales concordent.

Normalement, la durée des exercices comptables est de 12 mois, mais il leur est possible d’augmenter et de la réduire à tout moment qu’elles jugeront opportun au cours d’une période de 5 ans. Et au moins 95 % du capital de chacune des filiales sont détenus directement ou indirectement par la société mère.

Soulignons également qu’aucune société domiciliée en France et susceptible d’être soumise à l’IS n’est détentrice de plus de 95 % de la holding. Et l’intégration reste possible dans le cas où une société, qui détient indirectement 95 % ou plus du capital social de la société mère, ne détiendrait pas plus de 95 % de celui des sociétés intermédiaires.

Conditions de domiciliation

En principe, ce système d’intégration fiscale ne concerne que les sociétés françaises. En effet, il exclut toutes les sociétés étrangères. Mais ce régime peut être adopté par un groupe d’entreprises dont la société mère, domiciliée en France, est détenue par une quelconque société étrangère. Cette intégration est soumise à une condition, à savoir le consentement préalable des sociétés sœurs. Néanmoins, la holding est néanmoins libre dans le processus de détermination du périmètre d’intégration.

Cet outil peut s’appliquer avec un groupe de plusieurs entreprises sœurs détenues par une société étrangère. La condition exigée est que cette dernière soit elle-même détenue directement ou indirectement à 95 % ou plus par une société mère française.

Cette société intermédiaire devra également être domiciliée dans un pays membre de l’Union européenne ou faisant partie de l’Espace économique européen qui est lié avec la France par une convention fiscale visant à lutter contre l’évasion fiscale. Celle-ci fera clairement part de son accord pour l’intégration des filiales françaises dans le groupe fiscal.

Il convient de savoir que ce mécanisme fiscal est matérialisé par une convention d’intégration fiscale, conclue entre la holding et ses filiales. C’est ce document qui définit toutes les règles concernant le contrat, de la répartition des économies d’impôt aux modalités de sortie de ce régime. En cas de besoin, il est possible d’en obtenir un exemplaire sur Internet.

Comment déterminer le résultat imposable pour l’intégration fiscale ?

La détermination du résultat imposable du groupe bénéficiant du régime de l’intégration fiscale est un processus à plusieurs phases. Chaque entreprise doit procéder avant tout au calcul de son résultat fiscal, comme le fera une société française imposée individuellement. Comme cité précédemment, tous les résultats seront ensuite transférés vers la tête du groupe. Ces étapes permettent de disposer des données nécessaires qui permettent de procéder au résultat de l’ensemble du groupe.

Concrètement, la holding devra d’abord additionner les résultats individuels de toutes les sociétés du groupe. Ensuite, elle utilisera les divers correctifs à sa disposition pour affiner le résultat obtenu. Elle pourra remédier ainsi à certaines situations, telles que les :

- Cessions d’immobilisations ;

- Doubles impositions ;

- Abandons de créances entre membres du groupe.

Quels sont les avantages et inconvénients de ce régime ?

L’intégration fiscale est un outil spécialement créé pour générer des avantages sur la fiscalité d’un groupe de sociétés. Elle permet notamment de faciliter la comptabilisation. Toutefois, elle peut également produire des inconvénients auxquels il faut se préparer.

Avantages de l’intégration fiscale

Le mécanisme est conçu pour faciliter le paiement de l’impôt sur les sociétés. Il consiste à centraliser son calcul auprès de la société à la tête du groupe. La holding dispose d’un moyen de compenser les pertes de certaines filiales avec les bénéfices des autres. En effet, elle permet l’optimisation du résultat fiscal du groupe soumis à l’IS.

Dans le cas où toutes les entreprises enregistrent des résultats bénéficiaires, le groupe bénéficie de nombreux avantages qui en découlent. En effet, le système de l’intégration permettra de réduire le montant de l’imposition, l’imposition de la quote-part de frais et charges relatives aux produits de participation intragroupe étant supprimée. De même, ce mécanisme permet d’optimiser la jouissance des crédits d’impôt, compte tenu du fait que le groupe dispose de possibilités d’imputation supérieure.

Inconvénients de l’intégration fiscale

Malgré tous ses avantages apparents, l’intégration fiscale présente également un certain nombre d’inconvénients. Compte tenu du nombre des entités impliquées, la détermination de la fiscalité du groupe est soumise à des procédures déclaratives plus lentes et coûteuses que pour une entreprise seule.

Comment opter pour le régime de l’intégration fiscale ?

Lorsqu’un groupe d’entreprises souhaite opter pour un régime d’intégration fiscale, il doit effectuer son choix au cours de l’année précédant celle de son application, à l’expiration du délai de déclaration de résultat.

Concrètement, la holding doit déposer la convention d’intégration auprès du Centre des impôts des entreprises dont elle relève. Celle-ci doit être accompagnée de la liste des sociétés membres du groupe et d’un document contenant la trace écrite du consentement de toutes les filiales. Une fois accordée, la jouissance du mécanisme de l’intégration fiscale reste valable pendant cinq ans. Son renouvellement peut s’effectuer de manière tacite et sans limitation de durée.

Quand opter pour l’intégration fiscale ?

On opte généralement pour l’intégration fiscale lorsque plusieurs sociétés d’un même groupe sont détenues à au moins 95 % par une société mère, et que cela permet d’optimiser la gestion des impôts.

Ce régime d’optimisation fiscale permet de compenser les bénéfices et les pertes des différentes sociétés, réduisant ainsi la charge fiscale globale du groupe. Il est particulièrement avantageux si certaines filiales sont déficitaires ou si le groupe cherche à simplifier ses obligations fiscales.

FAQ

Qu’est-ce qu’une holding ?

La holding constitue l'élément le plus important au sein d'un groupe de sociétés. C'est une société mère créée dans le but de contrôler une ou plusieurs filiales et éventuellement mettre en place une convention d' assistance administrative entre elles. Elle ne figure pas dans la liste des formes que peuvent adopter les sociétés commerciales. Il s'agit plutôt d'une forme d'organisation que ces dernières peuvent adopter.

Comment sortir d’une intégration fiscale ?

Lorsqu'une entreprise exprime le souhait de sortir d'une intégration fiscale, elle doit effectuer son choix lors de la transmission de la liasse fiscale auprès du Service des impôts des entreprises. Cette sortie peut s'effectuer aussi automatiquement après le contrôle annuel. Elle intervient notamment lorsque la holding détient moins de 95 % du capital des filiales (société fille).

Quels sont les différents types de sociétés holding ?

Le Code général des Impôts dévoile l’existence de deux types de sociétés holding. Il s’agit de la holding :

- Pure, caractérisée par sa passivité et créée uniquement dans le but de détenir et de gérer des actions ou des parts sociales d’autres entreprises ;

- Impure ou d’animation pouvant réaliser des activités commerciales ou industrielles.

Dernière mise à jour le 20/03/2025

Connexion

Connexion