La SAS (Société par Actions Simplifiée)

Dernière mise à jour le 01/04/2025

La SAS (Société par Actions Simplifiée) est une des formes juridiques les plus sollicitées par les entrepreneurs.

Pourquoi ? Tout simplement parce que la SAS est la forme juridique offrant la plus grande liberté statutaire aux actionnaires fondateurs.

Dans ce guide complet, découvrez tout ce qu’il faut savoir sur la SAS : ses caractéristiques, son fonctionnement, ses atouts et ses limites, les coûts à prévoir, ainsi que les étapes indispensables pour son immatriculation.

Qu’est-ce qu’une SAS ?

Bien que la SAS offre une grande flexibilité de gestion, il est essentiel de bien comprendre ses caractéristiques et ses enjeux avant de choisir cette forme juridique.

Définition et caractéristiques de la SAS

La Société par Actions simplifiée est définie par l’article L227-1 du Code de commerce. Il s’agit d’une société par actions qui peut être créée par une ou plusieurs personnes et qui ne peut être cotée.

Simplifiée et largement contractuelle, elle s’affranchit du formalisme des autres formes juridiques, laissant une grande liberté dans la rédaction des statuts.

La SAS est notamment caractérisée par plusieurs aspects :

- Liberté statutaire ;

- Aucun minimum imposé pour le montant du capital social ;

- Responsabilité limitée des associés de la SAS ;

- Aucune limite concernant le nombre d’actionnaires (le minimum requis est de 2) ;

- Gestion flexible ;

- Possibilité d’opter pour l’imposition sur le revenu sous certaines conditions.

Différence entre la SAS et la SASU

La SASU, société par actions simplifiée à associé unique est en réalité, comme son nom l’indique, une SAS unipersonnelle c’est-à-dire créée par un actionnaire unique. Ainsi, à l’exception du nombre d’actionnaires, la SAS et la SASU répondent globalement aux mêmes principes et caractéristiques.

L’actionnaire unique est seul à prendre les décisions concernant la gestion de l’entreprise.

Quel est l’intérêt de faire une SAS ?

La société par actions simplifiée présente plusieurs intérêts. Elle offre des avantages qui séduisent de nombreux entrepreneurs en raison de ses atouts juridiques. Cependant, comme toute structure d’entreprise, elle comporte également certains inconvénients qu’il est essentiel de bien comprendre avant de se lancer.

Avantages et inconvénients

Créer une SAS présente de nombreux avantages, aussi bien sur le plan juridique que sur le plan social :

- Liberté d’organisation interne, la seule obligation légale étant la nomination du Président de la SAS ;

- Responsabilité limitée des actionnaires ;

- Absence de capital social minimum ;

- Cession d’actions simplifiée, aucune procédure d’agrément n’étant obligatoire sauf si une clause d’agrément est prévue par les associés ;

- Affiliation des dirigeants assimilés salariés au régime général de la sécurité sociale.

Les inconvénients de la SAS sont moins nombreux que ses avantages. Outre la complexité administrative liée à la gestion courante, sachez qu’une société par actions simplifiée est également soumise à un formalisme lourd à sa création.

La liberté statutaire offerte par la SAS implique en effet une extrême rigueur dans la rédaction des statuts. Il est vivement conseillé de vous faire accompagner par un expert en création d’entreprise pour leur rédaction, afin d’éviter tout rejet de l’immatriculation par le greffe.

Cliquez ici pour créer votre entreprise avec LegalPlace ! 👉

Enfin, puisque les dirigeants sont assimilés à des salariés, le montant des charges sociales est élevé.

Voici une vidéo vous permettant de mieux comprendre les avantages de la SAS :

Quelle est la différence entre une SAS et une SARL ?

SAS ou SARL ? Cette question intrigue de nombreux entrepreneurs sur le point de lancer un projet entrepreneurial.

Si vous hésitez entre ces deux formes juridiques, sachez que la SARL offre un cadre plus sécurisant face à la liberté statutaire de la SAS. En effet, la SAS se caractérise par son régime supplétif, le Code de commerce faisant principalement état de règles applicables en l’absence de clauses statutaires spécifiquement choisies par les actionnaires.

A l’inverse, la SARL est soumise à une réglementation plus stricte, imposée par le Code de commerce.

Pour vous accompagner dans votre choix, nous avons répertorié dans le tableau ci-dessous, les principales caractéristiques de ces deux formes juridiques :

| Caractéristiques | SAS | SARL |

| Nombre d’associé | Minimum 2

Aucune limite |

Minimum 2

Limité à 100 |

| Capital social | Minimum 1 euro

Divisé en actions |

Minimum 1 euro

Divisé en parts sociales |

| Responsabilité des associés | Limitée aux apports | Limités aux apports |

| Dirigeants | Président et/ou directeur général

Désigné(s) dans les statuts ou dans un acte qui leur est annexé |

Un ou plusieurs gérantsDésigné(s) dans les statuts ou dans un acte qui leur est annexé |

| Pouvoir des dirigeants | Fixés par les actionnaires dans les statuts | Limités par les statuts et la loi |

| Prise de décision | Modalités fixées librement dans les statuts | Modalités fixées par la loi |

| Fiscalité | IS

Option pour l’IR sous conditions |

IS

Option pour l’IR sous conditions |

| Régime social du dirigeant | TNS ou assimilé salarié | Assimilé salarié |

Comment créer une SAS ?

La marche à suivre pour la création d’une SAS en France comprend plusieurs étapes.

Les étapes de création

Pour créer votre SAS en France, vous devez suivre les étapes suivantes :

- Rédiger et signer les statuts de la société ;

- Constituez et déposez votre capital social ;

- Domiciliez votre SAS ;

- Déclarez vos bénéficiaires effectifs ;

- Publiez une annonce légale de constitution ;

- Immatriculez votre SAS en ligne sur l’INPI.

Étape 1 : Rédiger et signer les statuts de la société

La première étape consiste à rédiger les statuts de votre SAS.

Cet acte fondateur contient l’ensemble des informations liées à votre entreprise, à son fonctionnement et à son mode d’organisation. Il s’agit concrètement du “mode d’emploi” de l’entreprise.

Cette étape est importante et il est nécessaire de vous assurer qu’il n’existe pas d’incohérences entre les clauses statutaires.

Il est fréquent que le greffe rejette les demandes d’immatriculation de SAS en raison d’une mauvaise rédaction des statuts par les fondateurs. Aussi, n’hésitez pas à vous faire accompagner afin d’adapter vos statuts à vos besoins, tout en respectant la réglementation applicable.

En effet, et conformément à l’article 1835 du Code civil, les statuts de toutes les sociétés doivent comporter les mentions obligatoires suivantes :

- La forme juridique ;

- La dénomination ou raison sociale ;

- L’objet social ;

- Les apports de chaque associé ;

- L’adresse du siège social ;

- Le montant du capital social ;

- La durée de la société ;

- Les modalités de son fonctionnement.

D’autres mentions, spécifiques à la société par actions simplifiée, doivent apparaître dans les statuts. Elles sont indiquées aux articles L227-1 à L227-9 du Code de commerce.

Étape 2 : Déterminer le capital social minimum et le déposer

Seconde étape de la création d’une SAS en France : la constitution du capital social.

Son montant est librement défini par les actionnaires, la loi n’impose aucun minimum, si ce n’est 1 euro.

Ainsi, les actionnaires doivent convenir du montant du capital social de la SAS c’est-à-dire du montant du patrimoine initial de la SAS qui représente la somme des apports des actionnaires.

Une fois le montant du capital social déterminé, les actionnaires doivent souscrire aux actions de la société en versant les fonds ou biens correspondants à l’apport qu’ils souhaitent constituer.

Une fois constitué, le capital est à déposer auprès d’une banque ou d’un notaire. Ils vous délivreront alors une attestation de dépôt des fonds. Ce document doit impérativement être conservé car il compte parmi les documents à joindre au dossier de demande d’immatriculation.

Étape 3 : Domiciliez la SAS

La domiciliation de la SAS consiste à choisir une adresse administrative et fiscale pour l’entreprise. Plus communément connue sous le terme de siège social, l’adresse de domiciliation de la société doit figurer dans les statuts, et sur les documents officiels de l’entreprise.

Le choix de l’adresse du siège social est libre, il peut s’agir du lieu du domicile du dirigeant, du lieu d’exercice de l’activité, etc. Une fois les démarches effectuées, vous obtiendrez un justificatif de domiciliation (contrat de domiciliation, bail commercial, justificatif de domicile du dirigeant, etc.)

Une copie de ce document doit être remise lors du dépôt du dossier de demande d’immatriculation sur l’INPI.

Étape 4 : Déclarez les bénéficiaires effectifs

Dans toute société, il est obligatoire de déclarer les bénéficiaires effectifs. Il s’agit des personnes physiques qui détiennent, directement ou indirectement, plus de 25% du capital social ou des droits de vote d’une société.

Le but de la manœuvre est de pouvoir identifier les personnes qui contrôlent les sociétés, pour lutter contre le blanchiment d’argent et faire perdurer le principe de transparence de la vie des affaires.

La déclaration des bénéficiaires effectifs est à réaliser au plus tard dans les 15 jours suivant la création de votre SAS. Elle s’effectue en ligne, sur l’INPI, comme la demande d’immatriculation.

Étape 5 : Publiez une annonce légale de constitution

La publication d’une annonce légale est obligatoire pour informer le public de la création de la SAS. Vous devrez ainsi faire publier une annonce dans un support spécialisé situé dans le département du siège social, puis conserver l’attestation de parution en vue de l’ajouter au dossier de demande d’immatriculation.

Étape 6 : Immatriculez votre SAS en ligne sur l’INPI

Depuis le 1er janvier 2023, les démarches de création d’une SAS s’effectuent exclusivement en ligne, sur le Guichet unique de l’INPI.

Vous devrez donc déposer une demande d’immatriculation de SAS sur la plateforme, en suivant les étapes exposées ci-dessous :

- Créez un compte ou connectez-vous sur le guichet unique ;

- Sélectionnez la démarche qui vous intéresse (création d’entreprise) ;

- Complétez le formulaire en ligne ;

- Transmettez vos justificatifs au format dématérialisé ;

- Signez, validez puis payez votre formalité.

- Votre dossier, s’il est complet et ne comporte pas d’erreurs, sera alors transmis par l’INPI au greffe, qui procédera à l’immatriculation.

Les justificatifs à fournir

La liste des justificatifs requis lors d’une demande d’immatriculation de SAS est la suivante :

- Exemplaire des statuts signés et datés ;

- Attestation de domiciliation ;

- Copie du justificatif d’identité des dirigeants ;

- Déclaration sur l’honneur de non condamnation et de filiation pour chacun des dirigeants ;

- Certificat de dépôt de fonds en banque ;

- Attestation de parution de l’annonce légale ;

- Preuve des diplômes ou autorisations d’exercer en cas d’activité réglementée ;

- Rapport, acte de nomination et lettre d’acceptation de mission du commissaire aux apports (le cas échéant).

Coûts et délais de création de la SAS entreprise

Une fois la demande complète déposée sur l’INPI, il faut compter plusieurs jours pour qu’elle soit étudiée et qu’une décision vous soit notifiée. Vous recevrez généralement votre extrait Kbis dans un délai de 3 à 7 jours ouvrables suivant le dépôt de la demande.

Concernant les frais à prévoir pour la création d’une SAS, voici un tableau :

| Frais relatifs à la création d’une société par actions simplifiée | |

| Formalités | Prix |

| Rédaction des statuts | 0 € en cas de rédaction par les fondateurs eux-mêmes ;

Autour de 200 € en passant par un prestataire en ligne ; Jusqu’à 2 500 € selon l’envergure du projet pour des statuts rédigés par un professionnel du droit (avocat, notaire). |

| Domiciliation | Gratuite si le siège social est établi au domicile du président ;

Jusqu’à 300 € en pépinière d’entreprises ou dans une société de domiciliation ; Prix variable mais supérieur à 300 € en cas de location d’un local commercial. |

| Capital social | Minimum 1 € + frais de dépôt |

| Annonce légale de constitution | 197 € ou 231 € HT (pour Mayotte et la Réunion) pour une SAS

141 € ou 165 € HT (pour Mayotte et la Réunion) pour une SASU |

| Immatriculation | Création d’une société commerciale : 37,45 € ;

Si activité artisanale +15 € ; Frais de déclaration des bénéficiaires effectifs : 21,41 €. |

Ainsi le coût de création est très variable, il peut aller de 300 à 6.000€.

Comment se déroule le fonctionnement d’une SAS ?

La liberté statutaire offerte par la société par actions simplifiée permet aux fondateurs de librement définir les règles applicables à la SAS notamment en ce qui concerne son fonctionnement.

La direction de la SAS

La direction de la SAS doit être assurée par un président. Il s’agit du seul organe obligatoire de la SAS.

Le président de SAS est le représentant légal de la société. Il est chargé de la gestion quotidienne de l’entreprise, de la représentation de la société vis-à-vis des tiers et de la mise en œuvre des décisions prises par les actionnaires. Son mode de nomination et ses pouvoirs sont définis dans les statuts de la société.

Vous ne pouvez pas nommer plusieurs présidents. Néanmoins, vous pouvez nommer un ou plusieurs directeurs généraux qui auront les mêmes pouvoirs que le président.

Les associés de la SAS

En règle générale, les actionnaires d’une SAS détiennent le pouvoir de prendre des décisions importantes pour la société, telles que la modification des statuts, la nomination et la révocation du président, ou encore la décision d’augmenter ou de réduire le capital social.

Ils exercent leur pouvoir lors des assemblées générales.

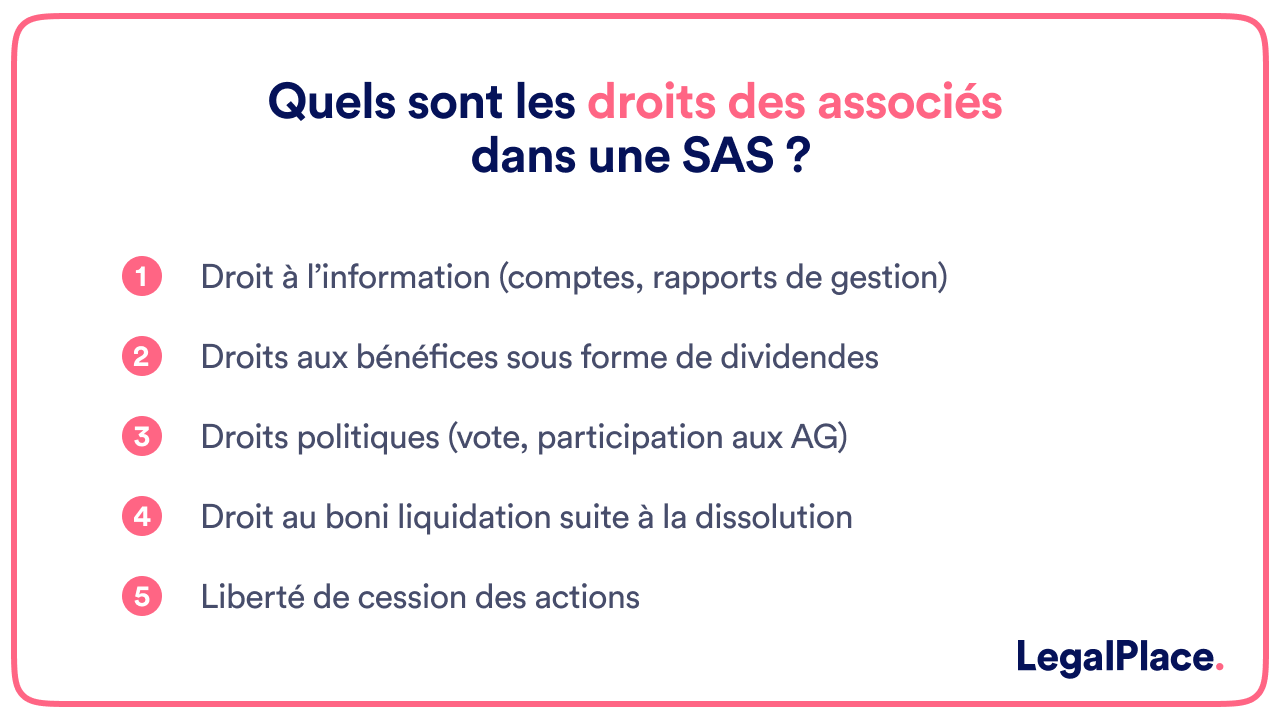

Concernant les droits des associés d’une SAS, les statuts peuvent inclure des clauses d’inaliénabilité, d’agrément ou d’exclusion pour encadrer les droits des associés. Ces clauses permettent de limiter ou contrôler la cession d’actions, voire d’exclure un associé sous conditions définies.

Les autres organes de décision

Outre le président et les actionnaires, une SAS peut également mettre en place d’autres organes de décision, tels que le conseil d’administration ou le conseil de surveillance. Dans ce cas, leur mode de désignation et les missions dont ils seront chargés doivent faire l’objet de clauses statutaires détaillées.

Quel est le régime fiscal d’une SAS ?

Le régime fiscal de la SAS offre une grande souplesse, adapté à de nombreux projets entrepreneuriaux.

Principe : Impôt sur les sociétés

La société par actions simplifiée est soumise, par défaut, à l’Impôt sur les Sociétés (IS). Cela signifie que les bénéfices sont taxés directement au niveau de l’entreprise, à un taux de 15 % sur les premiers 42 500 € (si certaines conditions sont remplies), puis à 25 % au-delà

Les associés, quant à eux, sont imposés sur les dividendes qu’ils perçoivent, généralement au taux forfaitaire unique de 30 % (la “flat tax”), qui inclut l’impôt sur le revenu et les prélèvements sociaux.

En complément, la SAS peut être soumise à la TVA et à d’autres taxes comme la Cotisation Foncière des Entreprises (CFE)

Option : Impôt sur le revenu

Il est aussi possible, sous conditions, d’opter temporairement pour l’Impôt sur le Revenu (IR), ce qui permet de répartir les bénéfices directement sur les revenus personnels des associés.

Cette option est limitée à 5 ans et réservée aux jeunes entreprises répondant à certains critères (moins de 5 ans, petite structure, activité éligible).

Comment sortir d’une SAS ?

Un actionnaire souhaitant se défaire de la SAS dispose de 2 options, à savoir, la cession d’action ou demander la dissolution de la société.

La cession d’actions de la SAS

Sortir d’une SAS peut se faire en cédant vos actions à un autre associé ou à une tierce personne.

Une fois la cession validée, un contrat de cession doit être rédigé et la société informée pour mettre à jour le registre des actions. Vous pouvez aussi demander à la société de racheter vos actions, sous réserve d’un accord collectif.

La dissolution de la SAS

Si tous les associés souhaitent mettre fin à la SAS, il est possible de procéder à une dissolution volontaire.

Une dissolution de SAS doit respecter une procédure stricte en 6 étapes :

- Prendre la décision en assemblée générale extraordinaire (AGE) et nommer un liquidateur ;

- Publier une annonce légale de dissolution dans un support habilité ;

- Déposer un dossier de formalité modificative ;

- Convoquer et réunir une AG de clôture de la liquidation ;

- Publier une annonce de clôture de liquidation ;

- Déposez un dossier de radiation auprès de l’administration (demande de dissolution de la SAS en ligne).

Ainsi ces deux solutions permettent de sortir d’une SAS, selon que vous souhaitez partir individuellement ou mettre un terme définitif à l’activité. N’hésitez pas à vous faire accompagner par un professionnel pour sécuriser ces démarches.

FAQ

La société par actions simplifiée c'est quoi ?

La SAS (Société par Actions Simplifiée) est une forme d’entreprise flexible, offrant une gestion souple et une responsabilité limitée aux apports. Elle convient aux projets avec plusieurs associés ou en version unipersonnelle (SASU), et est idéale pour attirer des investisseurs.

Combien d'associés y a-t-il en SAS ?

Une SAS (Société par Actions Simplifiée) peut être constituée avec un seul associé, dans ce cas on parle de SASU (Société par Actions Simplifiée Unipersonnelle), ou plusieurs associés, sans nombre maximum. La flexibilité de la SAS permet de s’adapter à diverses configurations, ce qui en fait une forme juridique prisée par les entrepreneurs.

SAS ou SARL ?

La SAS offre plus de flexibilité et de liberté dans sa gestion, idéale pour les projets avec plusieurs associés. La SARL, plus simple et encadrée, convient mieux aux petites entreprises familiales ou entre amis. Le choix dépend des besoins et de la structure de l’entreprise.

Dernière mise à jour le 01/04/2025

Connexion

Connexion

comment enlever des personnes d’une sas et sci

Bonjour, Afin de faire sortir un associé d’une SCI ou d’une SAS, plusieurs solutions sont possibles : Exclure l’associé : il convient d’appliquer la clause d’exclusion figurant normalement dans les statuts. La décision d’exclure un associé est soumise à une procédure stricte, notamment quant aux raisons de la sortie forcée de cet associé. La décision doit être votée au cours d’une assemblée générale extraordinaire. Racheter les parts sociales ou les actions de l’associé : un coassocié ou la société elle-même peut proposer de racheter l’intégralité des titres sociaux de l’associé concerné, ayant pour conséquence son départ de la société. Il… Lire la suite »

Bonjour

Est-il possible de créer une SAS afin d’exercer une activité de restauration et des activités sportives sur le même lieu ?

Bonjour,

En principe rien n’interdit la création d’une SAS ayant pour objet social l’exploitation d’une activité sportive ainsi qu’une activité de restauration. Ces dernières devront cependant être indiquée clairement dans l’objet social lors de la rédaction des statuts.

En espérant avoir pu répondre à vos interrogations,

L’équipe Legalplace

Bonjour, j’aimerais modifier les statuts de ma SAS. Quelles sont les conditions ?

Cordialement,

Marina Lechat

Bonjour,

Je vous invite à lire l’article suivant : https://www.legalplace.fr/guides/modification-statuts-sas/

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Oui merci beaucoup !!

Bonjour ! Merci pour ce guide ! Peut on augmenter le capital d’une SAS à capital variable (en restant dans la fourchette prévu) et tout de même modifier ses statuts pour le notifier ? Peut on le faire soi-même ou doit on faire intervenir le tribunal de commerce obligatoirement ?

Bonjour,

Oui cela est tout à fait possible. Dans tout les cas, cette modification de kbis devra être contrôlée et homologuée par le tribunal de commerce.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour,

comment récuperer la TVA d’une SAS ?

Bonjour, Pour récupérer la TVA d’une SAS, il faut procéder de la manière suivante : après avoir collecter la TVA auprès des clients, la SAS doit déduire la TVA sur les biens et services qu’elle achète pour son activité. Il faudra ensuite déclarer la TVA collectée et la TVA déduite auprès des services fiscaux, généralement chaque trimestre. Pour récupérer la TVA, la SAS doit remplir une demande de remboursement de TVA auprès de l’administration fiscale. Cette demande doit être effectuée chaque année, avant le 30 juin de l’année suivante. Sachant que, si le montant de la TVA à récupérer est… Lire la suite »

Bonjour,

Je suis président d’une SASU et je me verse un salaire. Je n’ai pas de salarié.

Mon code NAF est 7112B et je dépends de la convention SYNTEC.

Est-il obligatoire de souscrire à une prévoyance ?

Merci pour votre retour.

Bonjour,

Dans la mesure où vous versez un salaire, il est obligatoire de contracter une prévoyance. Le statut du président de SASU est assimilé à celui du salarié cadre. Par conséquent, il doit bénéficier de la même protection social. En tant que salarié cadre, vous devrez au minimum au disposer d’une garantie décès cadre.

En vous souhaitant une belle journée,

L’équipe LegalPlace

je suis retraité mais voudrait créer une SAS avec mon épouse, en temps que président non rémunéré sans activité salariée ni rémunérée (sauf sur les bénéfices peut être) serais je soumis aux cotisations URSSAF et sociales?

sinon une SARL le permettrait elle comme gérant non rémunéré?

Article intéressant !

Bonjour et merci pour votre retour !

Bonjour je suis pour prendre ma retraite travailleur indépendant est ce que je peu créer une SAS ou SASU

sans que cela me pénalise pour ma retraite

cordialement

Pascal

Bonjour,

Il est possible de cumuler sa retraite et la création d’une SASU à certaines conditions, à savoir :

– Avoir au moins 65 ans ou 60 ans et bénéficier d’une durée d’assurance permettant d’avoir une retraite à taux plein ;

– Avoir liquidé toutes les pensions retraite, de base et complémentaire en France et à l’étranger ;

De plus, vous devez avertir la caisse de retraite et si besoin solliciter un rendez vous avec un professionnel afin d’avoir des conseils personnalisés.

En espérant avoir su répondre à vos interrogations.

L’équipe LegalPlace

Bonjour,je suis “assimilée salariée” d’une SAS que je souhaite dissoudre à l’amiable, puis-je bénéficier d’indemnités pour rupture conventionnelle? Merci beaucoup

Bonsoir

je souhaite ouvrir une entreprise avec une amie de prestations de services ( conciergerie)

noos sommes tout 2 novices dans le domaine

nous souhaitons continuer notre job actuellement et parallèlement ouvrir une conciergerie sans se verser de salaire .

on nous propose SAS

je suis un perdu avec tous ces termes

impôts de la société / sur le revenu / flat tax

pouvez vous m’éclairer

merci

Bonjour, La SAS est un bon choix pour ouvrir votre conciergerie tout en gardant vos emplois. Vous n’êtes pas obligées de vous verser de salaire au début. Les bénéfices seront imposés à l’impôt sur les sociétés (IS), à 15 % jusqu’à 42 500 € et 25 % au-delà. Si vous vous versez des dividendes plus tard, ils seront soumis à la Flat Tax de 30 % (impôt sur le revenu et prélèvements sociaux). La SAS est flexible mais nécessite une gestion rigoureuse. Un expert-comptable peut vous accompagner pour optimiser votre situation. En espérant que notre réponse vous sera utile, nous… Lire la suite »