SASU à l’impôt sur le revenu

Dernière mise à jour le 20/03/2025

Créer une SASU à l’IR signifie que votre société sera soumise au régime fiscal de l’impôt sur le revenu (IR). Cette possibilité vous est offerte pour une durée de 5 ans maximum, avant de devoir basculer au régime par défaut de l’impôt sur les sociétés.

Voyons ensemble la législation, les conditions à respecter ainsi que tous les éléments qui vous permettront de faire un choix éclairé entre l’IS ou l’IR lors de la création de votre SASU.

Peut-on créer une SASU à l’IR ?

Lors de la création d’une SASU, il est possible de choisir son mode d’imposition. En effet, même si l’impôt sur les société (IS) est le régime fiscal par défaut, sous certaines conditions l’IR est possible.

L’impôt sur les sociétés par défaut

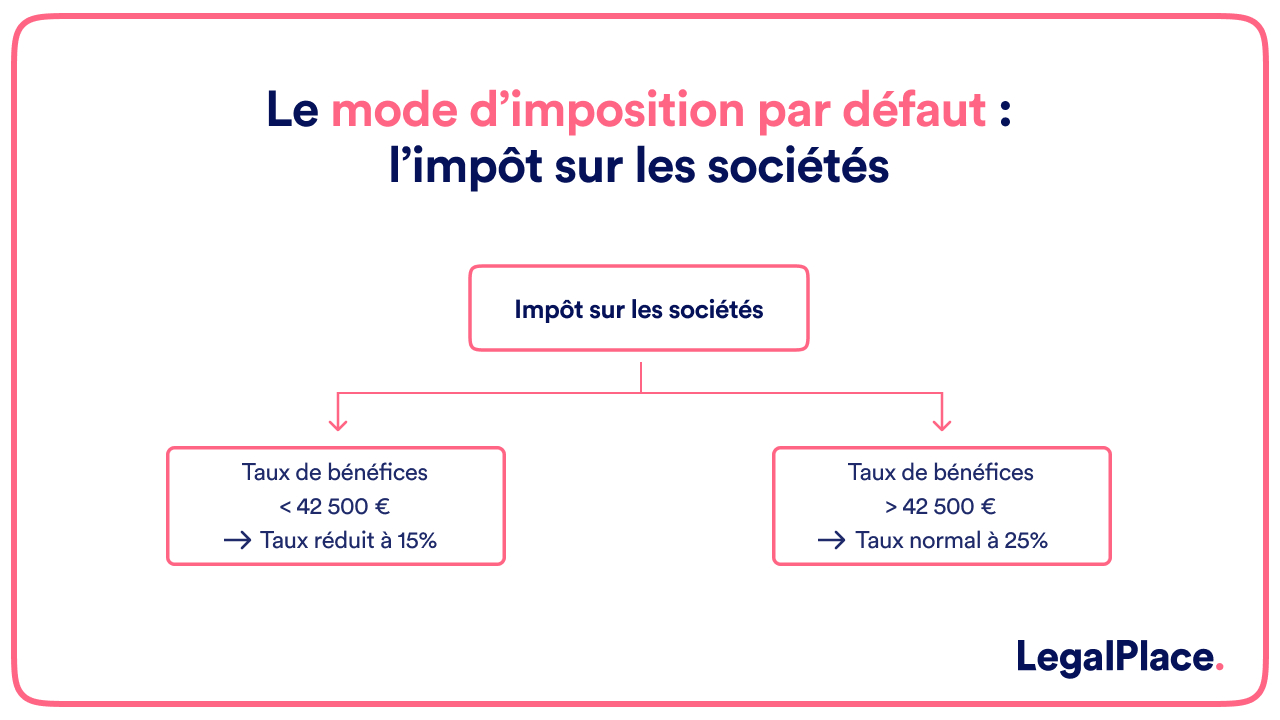

Sans option pour l’IR, la SASU est automatiquement soumise à l’impôt sur les sociétés.

Dans ce cas, en fonction du chiffre d’affaires, 2 taux d’imposition peuvent s’appliquer :

- Un taux réduit de 15% pour la tranche de bénéfice comprise entre 0€ et 42 500€ ;

- Un taux normal de 25% au-delà de 42 500€ de bénéfices.

Les sociétés dont le montant du CA annuel est supérieur à 10 millions d’euros sont d’office soumises au taux normal de 25%.

L’impôt sur le revenu sur option

Ensuite, si certaines conditions sont remplies, la SASU peut être imposée selon le barême de l’IR.

Cependant, cette imposition n’est possible que pour une durée de 5 ans.

Par conséquent, les associés seront soumis à l’imposition selon le barème de l’IR, dont le taux sera directement prélevé sur leurs revenus. Aussi, les taux d’imposition seront les suivants :

| Revenu déclaré | Taux d’imposition applicable |

| Jusqu’à 11 497 € | 0% |

| De 11 498€ à 29 315 € | 11% |

| De 29 316€ à 83 823 € | 30% |

| De 83 824€ à 180 294€ | 41% |

| Plus de 180 294€ | 45% |

Ensuite, le résultat fiscal de la SASU est alors à reporter sur sa déclaration de revenus, dans la catégorie correspondant à l’activité de la société, telle que déterminée par son objet social :

- BIC (bénéfices industriels et commerciaux) pour les activités commerciales, artisanales et industrielles ;

- BNC (bénéfices non commerciaux) pour les professions libérales ;

- BA (bénéfices agricoles) pour les SASU agricoles.

Quelles sont les conditions d’option pour la SASU à l’IR ?

Comme évoqué ci-avant, opter pour l’IR nécessaire que la SASU remplisse quelques conditions.

Tout d’abord, l’option pour l’IR n’est que temporaire. En effet, elle est possible seulement pour une durée de 5 ans et n’est pas renouvelable.

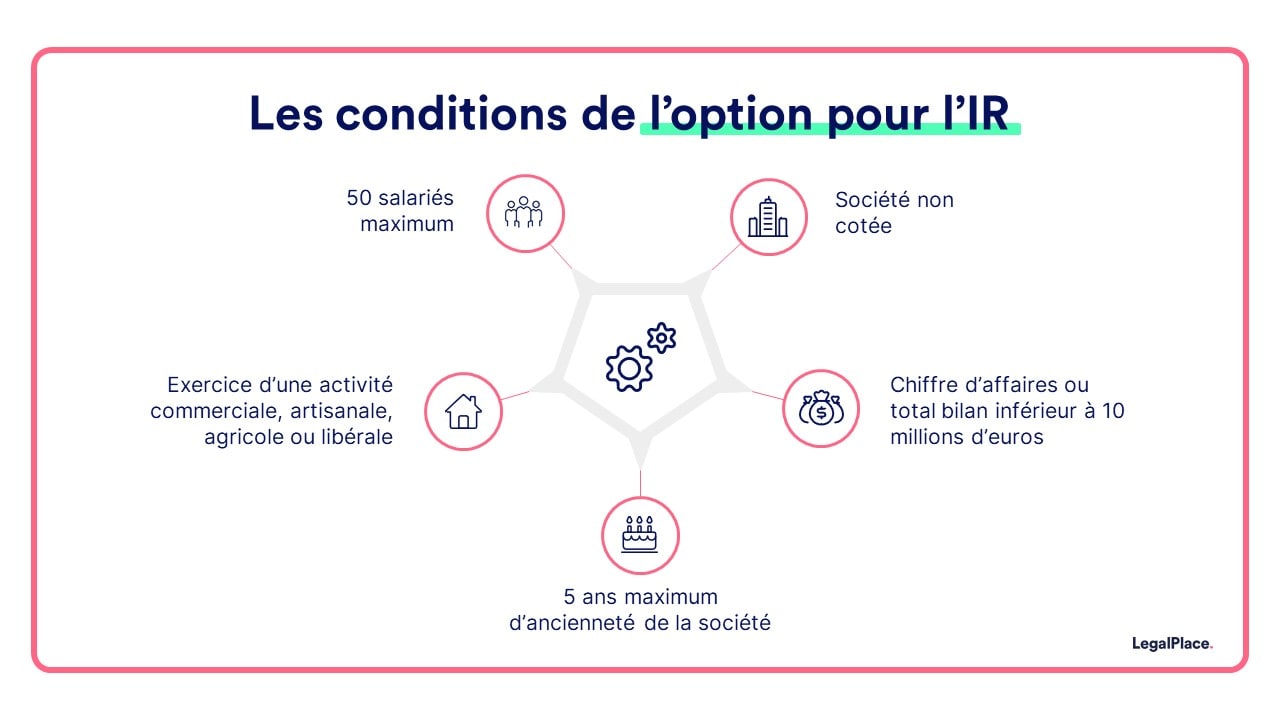

Par conséquent, pour qu’une SASU puisse être soumise à l’IR, il faut qu’elle respecte les 5 conditions suivantes :

- Ne pas être cotée en bourse ;

- Employer moins de 50 salariés ;

- Exercer une activité commerciale, agricole, artisanale ou libérale ;

- Réaliser un chiffre d’affaires annuel ou un bilan total inférieur à 10 millions d’euros ;

- Avoir été créée depuis moins de 5 ans au moment de la demande d’option.

Voici un schéma récapitulatif des conditions que doit remplir la SASU pour être soumise à l’IR.

Quelles sont les conséquences de la SASU de l’IR ?

La fiscalité d’une SASU à l’IR implique que la société ne paye aucun impôt car c’est actionnaire unique qui sera tenu de s’acquitter des charges fiscales.

Ainsi, il devra alors déclarer les bénéfices réalisés par la société en même temps que ses revenus propres.

En revanche, en cas déficit du bilan annuel d’une SASU à l’IR, il ne se reporte pas sur l’exercice comptable suivant, comme c’est le cas pour une société soumise à l’IS.

A l’inverse, si la SASU est soumise à l’IS alors elle peut reporter le résultat négatif sur une durée de 10 exercices sociaux, de façon à permettre à la SASU de limiter le montant d’impôts dus.

Si elle est soumise à l’IR, le déficit sera pris en compte au niveau de l’imposition personnelle de l’actionnaire unique, et permet donc de réduire considérablement sa base imposable.

Quels sont les avantages et les inconvénients de l’IR pour la SASU ?

A l’instar de tous les régimes fiscaux, l’IR en SASU comporte des avantages et des inconvénients.

Parmi les avantages de ce régime fiscal, on retrouve :

- La possibilité de maximiser les revenus pour l’actionnaire unique ;

- Eviter l’imposition élevée de l’IS.

Concernant les inconvénients, le principal point négatif à retenir est que l’option pour l’IR n’est que temporaire. De plus, dans une SASU à l’IR, certaines charges ne peuvent être déduites du résultat fiscal de la société.

C’est notamment le cas du salaire du président actionnaire unique soumis à cotisations et contributions sociales. Cela a généralement pour conséquences que le président de la SASU préfère ne pas percevoir de rémunération. Il ne cotise ainsi pas pour la retraite ou à la prévoyance par exemple.

Quel est l’impact de l’IR pour les dirigeants ?

Le choix de l’IR a différent impacts pour le dirigeant notamment sur la rémunération du président, mais également sur les dividendes.

Impact sur la rémunération du dirigeant

Le président qu’il soit ou non associé unique de la SASU est imposé à l’IR sur ses rémunérations. Il sera alors prélevé à la source, après avoir indiqué le montant de ses rémunérations perçues dans sa déclaration de revenus.

Imposition des dividendes dans une SASU à l’IR

S’il s’accorde des dividendes, le président actionnaire unique d’une SASU à l’IR devra les déclarer dans la catégorie des revenus de capitaux mobiliers.

Les dividendes dans une SASU sont soumis au paiement de la flat tax ou prélèvement forfaitaire unique (PFU). Ce PFU est composé de :

- 12,8% pour le taux forfaitaire unique ;

- 17,2% pour les prélèvements sociaux.

Le choix pour l’IR est-il irréversible ?

L’option pour l’IR est limitée à 5 exercices comptables, à l’issue desquels la société repasse automatiquement sous le régime de l’IS.

Toutefois, l’actionnaire unique peut demander à repasser sous le régime de l’IS à tout moment.

Et ce même avant l’expiration de la durée maximale de 5 ans pour l’IR. La demande doit être faite auprès du service des impôts des entreprises (SIE) compétente territorialement. Elle doit intervenir durant les 3 premiers mois suivant l’ouverture de l’exercice social concerné.

Comment choisir entre IS ou IR pour ma SASU ?

Afin de vous guider dans votre choix, voici un tableau comparatif des 2 régimes fiscaux que sont l’IS et l’IR.

| SASU à l’IS | SASU à l’IR | |

| Limite de durée | Aucune | 5 ans |

| Contribuable | SASU | Président actionnaire unique |

| Taux d’imposition | Entre 15% et 25% selon le montant des bénéfices et l’éligibilité ou non de la SASU au taux réduit | Selon le barème de l’IR |

| Déduction de la rémunération | Oui, imposable dans la catégorie des traitements et salaires | Non déductible |

FAQ

Quelle option fiscale pour une SASU ?

Une SASU est, par principe, soumise à l'IS. Elle peut opter pour l'IR, pour une durée de 5 ans maximum, si certaines conditions sont remplies.

Comment opter pour l'IR ?

Pour qu'une SASU puisse choisir l'IR, elle doit remplir certaines conditions, notamment : avoir moins de 50 salariés, être créée depuis moins de 5 ans, ... Il suffit de l'indiquer lors de la déclaration auprès du guichet unique.

Quelle différence entre IS et IR ?

L'imposition à l'IS signifie que l'entreprise paie directement l'IS sur les bénéfices qu'elle réalise. A l'inverse, l'option pour l'IR correspond à une imposition directe des bénéfices entre les mains de l'associé unique.

Créer ma SASU

Créer ma SASU

Dernière mise à jour le 20/03/2025

Connexion

Connexion

bonjour

mon mari a ouvert une sasu IR et doit décarer 32 150 euros . Impossible de trouver la case a cocher sur l’avis d’impostion ? et par ailleurs , est ce que son montant va s’additionner a mon revenu annuel pour le calcul de son impot svp ( sachant que je suis prélévée à la source en ce qui me concerne)

car là , en indiquant son revenu cela nous fait presque 12.000 euros d’impots , ce qui nous semble fou !

merci pour votre aide

Bien à vous

Sandrine.

Bonjour,

Nous vous invitons à cliquer sur ce lien https://www.legalplace.fr/question-pour-avocat/formulaire/ , vous serez mis en relation avec nos avocats partenaires.

En espérant que notre réponse vous sera utile.

L’équipe LegalPlace

Bonjour, Merci beaucoup pour cet article très instructif. Actionnaire unique et Président d’une SASU (pour laquelle je réalise la gestion directement sans percevoir de salaire) créée il y a 2 ans et déficitaire, je me poste la question de l’option à l’IR et ai deux questions : 1) puis-je déclarer les déficits cumulés au titre de revenus professionnels même si la SASU ne me verse pas de salaire, puisque je gère directement et seul la société (à ce titre ces déficits viendraient en déduction des salaires que je perçois par ailleurs) ? Savez-vous si l’option à l’IR a un impact… Lire la suite »

Bonjour,

Nous vous invitons à cliquer sur ce lien https://www.legalplace.fr/question-pour-avocat/formulaire/ , vous serez mis en relation avec nos avocats partenaires.

En espérant que notre réponse vous sera utile.

L’équipe LegalPlace

Bonjour

dans une SASU à l’I.R. la rémunération du dirigeant (qui paie les charges du régime général) déclare t il cette dernière dans la rubrique salaires ou en BIC avec le bénéfice de la SASU. Merci.

Bonjour,

Dans une SASU soumise à l’impôt sur le revenu, la rémunération du dirigeant doit être déclarée dans la catégorie des bénéfices industriels et commerciaux (BIC) ou des bénéfices non commerciaux (BNC), selon la nature de l’activité exercée.

En espérant que notre réponse vous aura été utile,

L’équipe LegalPlace

Bonjour

j ai une sasu en IR, j ai fait un chiffre d affaire de 15000 euros . Ma plu value est de 3000 euros que je reporte sur la ligne 2DC .

Impot a payer 516 euros

Je fait quoi des 12000 euros ?

Bonjour,

Une fois toutes vos dépenses imputés (impôts, charges sociales…) à ce chiffre d’affaires, il vous reste le bénéfice engendré par la société. Libre à vous d’en disposer pour acheter du matériel, des marchandises etc. ou d’en épargner une partie.

En espérant que notre réponse vous sera utile, nous vous souhaitons une agréable journée.

L’équipe LegalPlace

bonjour

je suis retraitée, je souhaite avoir une activité d’agent immobilier indépendante,

je suis déjà couverte par la ss sur ma retraite,

quel est le meilleur statut dans mon cas

merci

Bonjour,

Le choix du statut juridique dépend de la nature de votre projet, et de plusieurs critères qui doivent être pris en compte, notamment l’étendue de la protection de votre patrimoine et le développement de votre activité. Vous pouvez exercer votre activité d’agent immobilier indépendant sous le régime de la micro-entreprise, qui est un régime particulièrement avantageux.

En espérant que cette réponse vous a été utile,

L’équipe LegalPlace

Bonjour, Je me permets de vous contacter pour avoir s’il vous plait quelques informations sur la durée de 5 ans en IR pour les sasu. Je lis partout que l’option à l’IR peut être choisie pendant 5 ans. Il se trouve que ma sasu a été créé le 30/11/2018, et que j’ai déjà 4 bilans (31/12/2018, 31/12/2019, 31/12/2020 et 31/12/2021), le 5éme est prévu pour le 31/12/2022. Ma question est donc : L’option à l’IR est conditionnée par le nombre de bilan ou par la date de création ? Dans ma situation, est-ce que l’option à l’IR s’arrêtera le 31/12/2022… Lire la suite »

Bonjour,

Par principe, l’option pour l’IR ne peut qu’être exercée dans la 5 ans suivant la création de la SASU. Plus précisément, elle doit avoir moins de 5 ans à la date d’ouverture du premier exercice d’application de l’option.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

Bonjour,

Je me trouve dans la même situation que vous. Avez vous trouver une réponse à cette question ?

Il me semble que Johanna n’a pas bien compris et vous a donc répondu à coté.

Merci d’avance.

Cordialement,

Bonjour,

Si d’autres se posent la question, étant dans le même cas, je me suis renseigné. Il s’agit de 5 exercices, et non 5 années. La durée totale peut donc être sur plus de 5 an si le premier exercice était d’une durée de plus de 12 mois.

Source : Code Général des impôts, Article 239 bis AB

Bonsoir,

Je viens de creer ma SASU aprés une rupture conventionnelle(donc je touche l’ARE), mon comptable m’a recommandé de passer en SASU a l’IR, sachant que je ne touche pas de salaire pour l’instant, ma question est : est-ce que je risque de perdre mes allocations chomage avec ce changement de régime l’imposition svp ?

MERCI

Bonjour, non, vous pouvez cumuler SASU à l’IR, président BENEVOLE, et ARE.

Bonjour,

Nous vous remercions pour l’intérêt que vous portez à nos articles.

En vous souhaitant une belle journée,

L’équipe LegalPlace

Bonjour,

Dans le cadre d’une SASU soumise à l’IR, il est possible de continuer à percevoir l’ARE.

En vous souhaitant une agréable journée,

L’équipe LegalPlace

pourquoi vous ne faites pas un portage salariale?

“Imposition des dividendes dans une SASU à l’IRS’il s’accorde des dividendes, le président actionnaire unique d’une SASU à l’IR devra les déclarer dans la catégorie des revenus de capitaux mobiliers.”

Bonjour

Votre paragraphe reste à préciser. Il faudrait indiquer que les dividendes en question sont liés à des bénéfices antérieurs à l’option IR, ayant été soumis à l’impôt sur les sociétés. Notez aussi qu’un changement de régime (option IR après quelques années à l’IS) entraîne la distribution immédiate des bénéfices non encore distribués.

Bonjour, est-ce que le président de la SASU IR doit attendre le bilan pour se verser les bénéfices ?sinon, à quel moment peut-il se verser de l’argent sur son compte perso ?

Bonjour,

En tant que président d’une SASU soumise à l’Impot sur le Revenu, vous pouvez vous verser des bénéfices à tout moment dès que la société en génère.

Contrairement aux sociétés soumises à l’Impot sur les sociétés, vous n’avez pas besoin d’attendre la fin de l’exercice comptable pour le faire.

Assurez vous que la société a les moyens finaniers nécessaires pour effectuer ces paiements.

Il est recommandé de consulter un professionnel en la matière afin de vous donner des conseils adapté à votre situation.

En espérant que cette réponse vous sera utile.

L’équipe LegalPlace

Bonjour,

Je suis jeune entrepreneur, je vais créer ma société, et je ne compte pas me verser de salaire sur la première année d’activité. Je vais surement créer une Sarl. Dois-je opter pour l’IS ou l’IR ? En sachant que je ne percevrai aucun revenu sur cette année là.

Merci d’avance

Il me semble qu’il y’a une coquille sur votre tableau. Les données sur l’imposition sont inversées. (15% à 25% uniquement sur l’IS, sinon assujetti à l’IR)

Bonjour,

Nous avons pris note de votre remarque et avons effectué les modifications nécessaires dans notre article.

Nous vous remercions de votre attention.

L’équipe LegalPlace

bonjour,

merci pour cet article. un président d’une SASU soumise à l’IR qui n’est pas salarié, va se verser une rémunération. Doit-il déclarer cette rémunération dans la case 5KI ou comme dividende (capitaux mobiliers) ?

Bonjour,

En SASU à l’IR en ce qui concerne les revenus on peut se verser ce qu’on veut si j’ai bien compris ? Et en ce qui concerne la déclaration sur le revenu, il faut déclarer tout le CA ou il faut déclarer après déduction des charges ?

Bonjour,

Je serai à la retraite frontalier suisse fin 2024, couvert socialement par une assurance suisse, afin d’occuper mon temps de libre, je désire créer une SASU sans rémunération et sans prendre de dividendes.

Ma société entre les dépenses et les recettes devraient être juste à l’équilibre.

C’est une activité hivernale (enseignement du ski) 3 à 4 mois avec des recettes au environ de 12000 euros pour l’hiver.

Quels seraient les charges sociales ou les impositions de ma société.

Je vous remercie pour votre réponse

Bonjour,

En principe, si vous créez une SASU sans rémunération ni dividendes, vous n’aurez pas de charges sociales personnelles à payer.Votre société sera imposée à l’impôt sur les sociétés si elle réalise des bénéfices.De plus, vous devrez régler des taxes locales et si vous embauchez des salariés, la société devra s’acquitter des charges sociales sur leurs salaires.

En espérant avoir su répondre à vos interrogations, nous vous souhaitons une belle journée.

L’équipe LegalPlace

Bonjour,

Merci pour votre article.

Je suis dirigeant et actionnaire unique d’une SAS à l’IS créée en 09/2023, après lecture de votre article je pense basculer au régime IR, est qu’il est encore possible de le faire cette année pour être imposé à l’IR l’année prochaine, sachant la clôture du premier exercice comptable c’est dans un mois 31/12/2024 ?

Une deuxième question par rapport à la Flat taxe (PFU) , est ce que lez devidendes d’une SASU à IR est soumises également à cet impôt ?

Merci d’avance pour votre réponse.

Cordialement

Bonjour,

Non, l’option pour l’IR devait être faite avant le 31 mars 2024 pour une SAS créée en septembre 2023. Vous êtes donc hors délai pour l’exercice 2024 (article 239 bis AB du CGI).

Concernant les dividendes en SASU à l’IR, ils ne sont pas soumis à la flat tax, car les bénéfices sont déjà imposés directement entre vos mains selon le barème de l’IR.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.

Bonjour,

Je vais créer une SASU à l’IR et percevoir l’ARE, je ne vais me verser aucun salaire ni dividendes.

Quel justificatif est attendu afin de prouver qu’on ne perçoit pas de revenu (pour le maintien de l’ARE) étant donné que les bénéfices doivent être reportés en dans la case des BNC ? Ce point me semble flou et je n’ai pas trouvé de réponses.

Merci pour votre aide

Bonjour, Dans le cas d’une Société par Actions Simplifiée Unipersonnelle (SASU) à l’Impôt sur le Revenu (IR), les bénéfices sont effectivement imposés dans la catégorie des Bénéfices Non Commerciaux (BNC) si vous n’optez pas pour la transparence fiscale (option des sociétés de personnes). Pour le maintien de l’Allocation d’Aide au Retour à l’Emploi (ARE), Pôle emploi pourra vous demander de fournir des justificatifs prouvant que vous ne percevez ni salaire ni dividendes. Le justificatif principal est le procès-verbal de l’assemblée générale indiquant l’affectation du résultat, démontrant qu’aucun dividende n’est distribué. Pour prouver l’absence de revenu salarié, votre déclaration sociale nominative… Lire la suite »

Bonjour, j’envisage de créer ma SASU en optant pour l’IR sans me verser de salaire (je suis retraité donc pas d’intérêt à payer des cotisations sociales). Puis je effectuer des prélèvements de bénéfice au fur et à mesure du temps ou suis je obligé de ne me verser des dividendes qu’une fois par an ? Merci de votre réponse

Bonjour, Dans le cadre d’une SASU relevant de l’impôt sur le revenu (IR), on est en présence d’une translucidité fiscale : la société n’est pas imposée directement, ce sont les bénéfices réalisés et répartis qui sont imposés entre les mains de l’associé unique, selon la catégorie de revenus applicable (BIC, BNC ou BA selon l’activité exercée). En tant qu’associé unique, il est possible d’effectuer des prélèvements en cours d’année, mais ceux-ci n’ont pas la nature juridique de dividendes. Il s’agit de prélèvements d’anticipation sur le bénéfice futur. Ces prélèvements ne sont pas imposables en tant que tels, tant que la… Lire la suite »

Merci beaucoup pour votre réponse claire et ultra-rapide !

Bonjour,

Merci beaucoup pour votre retour chaleureux, cela fait toujours plaisir à lire ! N’hésitez pas si vous avez d’autres questions, nous sommes là pour vous accompagner dans toutes vos démarches juridiques.

En espérant que notre réponse vous sera utile, nous vous souhaitons une belle journée.

L’équipe LegalPlace.