La signature d’un pacte d’actionnaires SAS en 5 situations

Dernière mise à jour le 19/05/2021

Contrairement aux statuts de la société, le pacte d’actionnaires (pour SAS) ou pacte d’associés (pour SARL) n’est pas un document obligatoire dans le cadre de la création ou de la vie d’une société.

Néanmoins, il est fortement recommandé de signer un pacte d’actionnaires dans certaines situations car ce document, totalement contractuel, présente de nombreux avantages.

Bien souvent, il permet d’aller plus loin et d’être plus précis que les statuts dans la fixation et l’organisation de certains principes structurant pour la vie d’une société ou l’organisation des relations entre ses associés.

Pourquoi signer un pacte d’actionnaires SAS ?

Contrairement aux statuts de la société (et notamment les statuts de SAS) qui sont supposés suffire à régir son existence, les relations entre ses associés et l’organisation de sa gouvernance, ce document n’est pas obligatoire mais fortement recommandé.

Toutefois, dans certains cas il conviendra de signer un pacte bien que la société soit une SAS et bien que l’efficacité juridique d’un pacte soit moins forte que celle des statuts.

En effet, les sanctions en cas de non respect du pacte d’actionnaires sont assez dissuasives, notamment si on souhaite garder certains accords confidentiels puisque le pacte est un document confidentiel contrairement aux statuts qui doivent être déposés au greffe du Tribunal de commerce.

C’est également la cas lorsqu’on prévoit des inégalités entre les associés nécessitant, si elles sont stipulées dans les statuts, de respecter la procédure du commissariat aux avantages particuliers (qui peut être coûteuse pour une startup ou une PME).

Encore une fois, il faut garder à l’esprit qu’il existe des différences entre le pacte d’associés et le pacte d’actionnaires.

Au-delà de ces seuls aspects, la signature d’un pacte d’associés présente de nombreux avantages dans diverses situations.

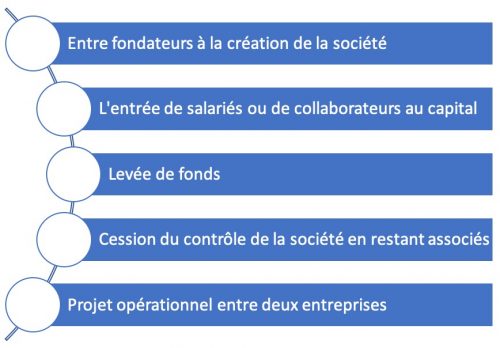

5 situations dans lesquelles le pacte d’actionnaires présente des avantages non négligeables

Dans cet article, nous allons nous focaliser sur 5 situations particulières dans lesquelles la signature d’un pacte d’actionnaires peut être intéressante.

Il s’agit des situations suivantes :

Entre fondateurs à la création de la société

Le premier point concerne la situation suivante : vous lancez une startup et vous avez trouvé les partenaires qu’il faut.

Dans ce cas, chacun se voit attribuer des missions opérationnelles précises, apporte une certaine somme pour financer le lancement de la société, etc.

Face à cette situation, on considère qu’il vaut mieux rédiger un pacte d’actionnaires pour sécuriser les relations entre fondateurs pendant la phase critique d’amorçage et de développement de la société.

Le pacte d’actionnaires pourra utilement contenir des clauses :

- Fixant les objectifs recherchés par les fondateurs dans la création de la société comme la création de SAS ou la création de SARL et rappelant les apports opérationnels de chacun, dans le cadre par exemple, d’un business plan qui pourra utilement être annexé au pacte d’associés. Même si ces principes n’ont pas de valeur contraignante, ils ont le mérite de poser les intentions initiales des associés et d’éviter les malentendus qui pourraient faire naître des contentieux par la suite ;

- Organisant la gouvernance de la société : les documents constitutifs de la société (statuts ou décisions collectives des associés fondateurs) établiront qui sera président et, le cas échéant directeur général. Ils pourront même créer des organes statutaires encadrant la direction. L’avantage d’un pacte d’associés venant se superposer à ces documents constitutifs, sera d’organiser et d’encadrer plus précisément et sur un plus long terme la gouvernance, et ce de manière confidentielle. Ainsi, le pacte d’associés pourra fixer une présidence tournante, répartir les rôles entre président et directeurs généraux, instaurer un organe de gouvernance non statutaire, obliger les associés à se concerter avant que certaines décisions importantes soient prises, etc.

- Encadrant les transferts d’actions par l’instauration de clause d’inaliénabilité SAS, de droit de préemption, de droit de sortie conjointe ou d’obligation de sortie conjointe (en particulier si certains fondateurs détiennent la majorité du capital), de règlement de différends ou de blocages entre associés (clause de discussion ou clause de buy or sell), etc.

- Protégeant les fondateurs de l’abandon du projet par l’un d’entre eux : il peut s’avérer dans le projet commun, en cours de route et alors que la société en est encore à sa phase d’amorçage, que l’un des fondateurs ne souhaite plus continuer l’aventure. Les autres fondateurs pourraient alors exiger de lui, s’il cesse ses fonctions opérationnelles de son propre fait, qu’il leur cède ses titres par le jeu d’une clause de bad leaver.

Pour faire entrer des salariés ou des collaborateurs au capital

Après quelques années d’existence de la société, alors qu’elle est en plein développement, les fondateurs peuvent souhaiter fidéliser certains collaborateurs clés dans le plan de développement de la société.

A cet effet, il est souvent prévu de leur attribuer des actions afin qu’eux aussi profitent de la prise de valeur de la société du fait, notamment, de leurs propres efforts.

Cette prise de participation pourra intervenir par une augmentation de capital ou une cession d’actions classiques, mais pourra également prendre la forme de bons de souscriptions d’actions ou de BSPCE (bons de souscription de parts de créateurs d’entreprise) ou d’un plan d’attribution d’actions gratuites.

En toute hypothèse, il est recommandé de coupler cette entrée au capital avec la signature d’un pacte avec ces salariés ou collaborateurs.

Ce pacte pourra notamment comporter :

- Une clause de good leaver ou bad leaver afin de protéger les fondateurs contre la cessation des fonctions de ces personnes opérationnelles clés ;

- Une clause de non concurrence (dont il faudra bien ajuster les stipulations en fonction de l’éventuelle clause de non concurrence existant dans leur contrat de travail s’ils sont salariés).

A l’occasion d’une levée de fonds

Quelle que soit la typologie des investisseurs (love money, business angels, crowdfunding ou fonds d’investissement), la conclusion d’un pacte d’actionnaires sera fortement recommandée, et le plus souvent exigée par les investisseurs souhaitant sécuriser leur épargne et les risques qu’ils prennent.

Il sera ainsi souvent exigé un droit de sortie conjointe au bénéfice des investisseurs, obligeant les fondateurs à faire en sorte que les actions des investisseurs soient vendues en même temps qu’ils décideraient de céder le contrôle de la société. La contrepartie de cette clause sera la clause d’obligation de sortie conjointe, obligeant les investisseurs à céder leurs actions si les fondateurs décident de vendre 100% de la société à une tierce personne qui leur ferait une offre d’acquisition.

Il arrivera également que les investisseurs demandent la stipulation d’une clause de liquidité afin d’encadrer les conditions dans lesquelles ils pourraient ainsi rendre leur investissement liquide.

Sur le plan opérationnel, les investisseurs pourront aussi exiger un droit d’information renforcé par l’instauration de reportings périodiques, voire la création d’un organe contractuel ou statutaire de contrôle (tel qu’un conseil de surveillance). Dès lors, les investisseurs disposeront du droit de nommer un ou plusieurs membres en vue de contrôler la direction de la société, notamment en ce qui concerne les décisions stratégiques et importantes.

Dans le cadre d’une cession du contrôle de la société tout en restant associés

La startup est une success story et les fondateurs décident de la céder en succombant à des offres d’achat alléchantes qu’ils ont reçues.

A cette occasion, dans la majeure partie des cas, les acquéreurs prévoiront une sortie en deux temps en demandant aux fondateurs de rester encore quelques années dans la société pour assurer la transition ou poursuivre son plan de développement.

Dans cette hypothèse, il sera fréquent que les fondateurs gardent une participation minoritaire dans la société dont ils cèdent le contrôle.

Un pacte sera alors, en pratique, requis pour encadrer les relations entre les repreneurs (majoritaires) et les fondateurs devenus minoritaires pendant cette phase de transition. Celui-ci fixera les règles de gouvernance, mais également les règles applicables à la sortie définitive des fondateurs.

Lors d’un projet opérationnel entre deux entreprises

Dans la nouvelle économie digitale, nombreuses sont les synergies qui peuvent exister entre startups, notamment pour lancer un nouveau produit ou investir un nouveau marché. Ces synergies sont le plus souvent encadrées par des accords-cadres commerciaux entre les startups souhaitant mener à bien un projet commun.

Dans ce cas, la rédaction d’un pacte d’actionnaires est fortement recommandée.

Ce pacte aura pour principal avantage de matérialiser l’objectif commercial commun entre les deux sociétés fondatrices et le déploiement opérationnel de la filiale commune (notamment sur la base d’un business model qui pourra être contractualisé).

Il permettra également de matérialiser les accords entre les associés du point de vue de la gouvernance, des droits et obligations des associés en matière de transferts d’action, de la non concurrence que s’imposent mutuellement les associés de la joint-venture, etc.

FAQ

Pourquoi un pacte d’actionnaires ?

Le pacte d’actionnaires/associés permet d’aller plus loin dans la fixation des règles qui vont permettre, dans la durée, d’organiser les relations entre associés ou actionnaires. Il est d’autant plus intéressant qu’il leur permet de bénéficier de son caractère confidentiel.

Comment faire un pacte d’actionnaires ?

Le pacte d’actionnaires doit être rédigé par écrit, au moyen d’un acte sous seing privé. Les actionnaires signataires du pacte peuvent se charger eux-mêmes de sa rédaction ou la confier à un professionnel comme un avocat spécialisé en droit des affaires.

Quelle est la différence entre un actionnaire et un associé ?

Que ce soit l’actionnaire ou l’associé, tous deux détiennent un droit de propriété d’une entreprise appelé action ou part sociale. Dans une Société Anonyme (SA) et une Société par Actions Simplifiée (SAS), on parle d’actions tandis qu’on parle de parts sociales pour une Société à Responsabilité Limitée (SARL).

Comment est rémunéré l’actionnaire ?

L’actionnaire est un investisseur en capital. Sa prise de risque financier est rémunérée par des dividendes versés périodiquement par l’entreprise à chacun des propriétaires d’actions, mais aussi par l’appréciation en bourse de la valeur de son capital investi.

Qu’est-ce qu’une clause d’inaliénabilité ?

La clause d’inaliénabilité est la clause par laquelle le donateur (celui qui donne) impose au donataire (celui qui reçoit) de ne pas vendre ni donner le bien reçu.

Créer mon pacte d’actionnaires

Créer mon pacte d’actionnaires

Dernière mise à jour le 19/05/2021

Connexion

Connexion